公司税收与个人税收文献

—、税收原理

—、税收原理

—、税收原理

NO.* 1N0.* 一、 税收的基本问题 (一) 税收概念的两种表述: 1.作为国家取得财政收入的一种工具: 国家凭借政治权力,无偿征收实物或货币。 2.以满足人民对社会公共的需要 :人民依法向征税机关缴纳一定财产以形成国家 财政收入,从而使国家可以满足人民社会公共需要的一种活动。 (二) 税收的“三性” 1.强制性:并非来自于国家 这种强制性既是伴随着社会契约论的产生,又是单个纳税人对作为整个纳 税人的一种服从、一种尊重。 社会契约论:人类社会最初处于无政府状态。个人安全、生命、财产都得不 到保障,缺乏社会秩序。 组建一个政府,人们让渡自己一部分财产成为税收, 维持政府;人们让渡自己的一部分权利、自由,形成政府。 2.无偿性:相对无偿性 A:不是即时有偿,而是中间有一定的时间间隔 B:公共产品的价值有时难以度量 C:个体无偿;整体有偿 D:树立税收相对有偿的观念,对政府有利于其提高

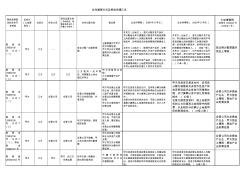

合作建房方式及税收待遇(个人整理)

合作建房方式及税收待遇(个人整理)

合作建房方式及税收待遇(个人整理)

税收政策规 定的合作开 发种类 出地方 (土地使 用证) 出资方 项目公司 项目运营主体 (用地规划、预 售等各类证件上 所署公司名称) 合作分配内容 营业税 企业所得税( 2006年31号文) 企业所得税( 2009年31号文) 土地增值税 (财税字 [1995]48 号 、[2006]21 号) 国 税 发 [1995]156 号 : 方 式 一 (1) 甲方 乙方 ― - 各自分配一定面积房 屋 分配房屋环节甲乙 双方均需征税; 甲乙双方对分得房 屋再对外出售时仍 需征税; 开发方(出地方):首次分配开发产品时, 将分配给合作方房屋的计税成本与其投资额 之间的差额计入当期应税所得;如未结算计 税成本,则将投资方的投资额视同销售收入 。 合作方(出地方):取得开发产品时,分解 为转让土地使用权与购入开发产品两项经济 业务,以开发产品的市场公允价值计算土地 转让所得; 对方在首次分出开发