关于土地增值税清算有关问题的通知文献

土地增值税清算申报表

土地增值税清算申报表

土地增值税清算申报表

8 土地增值税清算申报表 (从事房地产开发的纳税人适用) 税款所属时间: 年 月 日 填表日期: 年 月 日 纳税人编码: 金额单位:人民币元 面积单位:平方米 纳税人名称 项目名称 项目地址 业 别 经济性质 纳税人地址 邮政编码 开户银行 银行账号 主管部门 电 话 项 目 行次 金 额 一、转让房地产收入总额 1=2+3 1 其中 货币收入 2 实物收入及其他收入 3 二、扣除项目金额合计 4=5+ 6+13+16+20 4 1. 取得土地使用权所支付的金额 5 2. 房地产开发成本 6=7+8+9+ 10+11+12 6 其中 土地征用及拆迁补偿费 7 前期工程费 8 建筑安装工程费 9 基础设施费 10 公共配套设施费 11 开发间接费用 12 3. 房地产开发费用 13=14+15 13 其中 利息支出 14 其他房地产开发费用 15

土地增值税清算标准

土地增值税清算标准

土地增值税清算标准

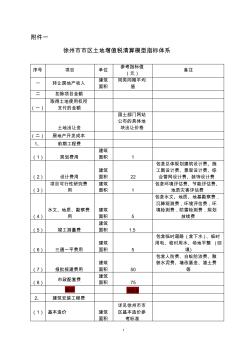

1 附件一 徐州市市区土地增值税清算模型指标体系 序号 项目 单位 参考指标值 (元) 备注 一 转让房地产收入 建筑 面积 同类同期平均 值 二 扣除项目金额 (一) 取得土地使用权所 支付的金额 土地出让金 国土部门网站 公布的具体地 块出让价格 (二) 房地产开发成本 1、 前期工程费 (1) 规划费用 建筑 面积 1 (2) 设计费用 建筑 面积 22 包含总体规划建筑设计费、施 工图设计费、景观设计费、综 合管网设计费、装饰设计费 (3) 项目可行性研究费 用 建筑 面积 1 包含环境评估费、节能评估费、 地质灾害评估费 (4) 水文、地质、勘察费 用 建筑 面积 5 包含水文、地质、地基勘察费, 沉降观测费,环境评估费,环 境检测费,防雷检测费,规划 放线费 (5) 竣工测量费 建筑 面积 1.5 (6) 三通一平费用 建筑 面积 5 包含临时道路 (含下水 )、