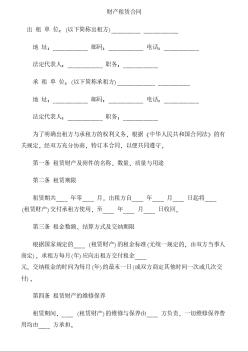

财产税房产税

以城市中的房屋为课税对象,按照房价、租价向产权所有人征

财产税收的税。中华人民共和国建立后,曾单独征收房产税。由于房地紧密联系,1950年7月调整税收,把房产税与地产税合并为城市房地产税。1951年8月政务院公布《城市房地产税暂行条例》。该条例实施以来,对筹集市政建设资金,贯彻合理负担原则起过一定作用。1973年以后,把国营企业和集体企业的房地产税并入工商税(见流通税),对房产管理部门、有房地产的个人和外侨继续征收房地产税。随着城市经济的日益发展,大量住宅、厂房、商店的兴建,为了促进城市房屋、土地的有效利用,对设在城镇的各种经济单位都有征收房地产税的必要。1984年10月,根据国营企业利改税第二步改革的决定,把城市房地产税分设为两个独立的税种,即房产税与土地使用税。房产税的纳税人是产权所有人,计税标准分为从价和从租计征两种。房产的实际价格难以查考的,可按照评定的标准房价或租金据以计税,并分别适用不同的税率。房产税实行按年计征,征收期限一般规定为一年或半年征收一次。为了加快城市住宅建设,鼓励居民自有自用房屋、新建和翻修房屋,鼓励归国华侨和侨眷投资兴建房屋以及港澳同胞汇款回国兴建房屋,对上述房产可给予一定的减免房产税照顾。 房产税以房产为对象,按照房产的现行评估价格计算征收的一种税。房产税以房产的产权所有人为纳税人。房产属于全民所有的,以房屋的经营管理单位为纳税人;房产出典的,以房屋承典人(即受让人、使用人)为纳税人;对产权所有人、承典人不在房屋所在地的,或产权未确定及租典纠纷未解决的,应以房产使用人或代管人为纳税人。中国境内的“三资”企业暂不缴纳房产税。现行的房产税采用从价计征办法。税率为1%-5%,具体适用税率由省级人民政府结合录地经济情况确定。房产税的计税依据是房产评估值。房产税应纳税额的计算公式为:应纳税额=房产评估值×适用税率。

财产税企业应在应交税金账户下设立交房产税明细账,反映房产税的计算和缴纳情况。企业缴纳的房产税应计入管理费用,所以,在计算出应纳房产税额后,应借记管理费用,贷记应交税金--应交房产税;若按季预交月摊销,则在预交时,借记待摊费用,贷记应交税金--应交房产税。以后分月摊销时,再将待摊费用转入管理费用。

财产税契税

契税对房产在买卖、典当、赠与(包括有奖储蓄中的中奖房产)和交换而订立契约,向产权承受人征收的一种税。契税的征收对象是房屋产权的转移行为,包括房产的买卖、曲当、赠与和交换活动,相应地,契税可分为买契税、典契税和赠与契税三种,税率分别为买价的6%、典价的3%和现价的6%。契税的计算公式为:应纳税额=房屋受让价格(买价、典价、现价)×适用税率。

中华人民共和国建立后,1950年 4月政务院公布《契税暂行条例》,规定凡土地房屋的买卖、典当、赠与或交换,均应凭土地房屋所有证由当事人双方订立契约,由承受人交纳契税。此后,由于国家规定土地不准自由买卖,征收契税的范围大大缩小,但只要发生房屋买卖、典当、赠与、交换等行为,仍须交纳契税。

契约缴纳的契税,应计入固定资产的价值,契税是一次性的税种,可不在应交税金账户反映,而是缴纳时直接借记固定资产,贷记银行存款。

财产税遗产税

遗产税即对死者留下的遗产征税.国外有时也称为"死亡税".遗产税有助于加强对遗产和赠与财产的调节,防止贫富过分悬殊。各国及地区征收遗产税的情况大致可分为三类:

财产税:遗产税1、总遗产税制

就被继承人死亡时所遗留的财产价值课税,以遗嘱执行人或遗产管理人为纳税义务人。

2、分遗产税制

这是被继承人死亡后将遗产分给继承人,然后就各个继承人分得的遗产课税。纳税义务人是遗产继承人,税负的大小以继承人与被继承人之间的亲疏关系而定。

3、混合遗产税制

它对被继承人的遗产先征收遗产税,税后遗产分配给各继承人时再就继承人的继承财产额征一次继承税。

开征遗产税可节约资本,平均社会财富,减少社会浪费,提倡劳动所得,增加国库收入,补充所得税的不足。遗产税最早产生于4000多年前的古埃及,出于筹措军费的需要,埃及法老胡夫开征了遗产税。近代遗产税始征于1598年的荷兰,其后英国、法国、德国、日本、美国等国相继开征了遗产税。近代遗产税1598年创始于荷兰。以后其他西方国家,如英国、法国、意大利等先后开征。

目前我国并未开征此税种。

财产税城镇土地使用税

国家对拥有土地使用权的单位和个人,就其使用土地的面积按规定税额征收的一种税。土地使用税由拥有土地使用权的单位和个人缴纳,若拥有土地使用权的纳税人不在土地所在地,则由代管人或实际使用人缴纳;土地使用权未确定或权属纠纷未解决的,由实际使用人纳税;土地使用权为共有的,则由共有各方分别纳税。

土地使用税采用分类定额幅度税率,按大城市、中等城市、建制镇、工矿区规定不同档次的税额,实行从量定额计征。土地使用税以纳税人实际占用的土面积为依据,按照规定的单位税额计算应纳税额。计算公式为:应纳税额=应税土的实际占用面积×适用单位税额。

企业缴纳的土地使用税应在管理费用中列支。为反映土地使用税的计算及缴纳,企业可在应交税金账户下设应交土地使用税明细账,借记管理费用,贷记应交税金--应交土地使用税;若按季预交分月摊销则将季度预交的土地使用税项计入待摊费用账户,然后分月摊销。

财产税土地增值税

对有偿转让国有土地使用权、地面建筑物及其附着物(以下简称房地产)取得收入而就其增值的部分征收的一种税。凡有偿转让房地产并取得收入的单位和个人,为土地增值税的纳税人。土地增值税采用四级超率累进税率,分别为30%、40%、50%和60%。土地增值税以转让房地产时所取得的增值额为征税对象,计算公式为:应纳税额=增值额×适用税率-扣除项目金额×数算扣除系数。其中,土地增值额=转让房地产的收入总额-扣除项目金额,而扣除项目的金额包括取得土地使用权所支付的金额、开发土地的成本费用、新建房及配套设施的成本费用、与转让房地产有关的税金及规定的其他扣除项目。严格说来,土地增值税是一种利得税,而非财产税,企业应在应交税金账户下设置应交土地增值税明细,是企业一项经常性的经营支出,应计入营业税金及附加账户。非主营房地产业务的企业,因土地使用权已在无形资产账户中反映,则应将应纳的土地增值税,记入其他业务支出账户。

财产税车船税

根据《中华人民共和国车船税暂行条例》(国务院482号令)规定,从2007年1月1日起,车船税属于财产税,之前车船使用税及牌照税属于行为税。

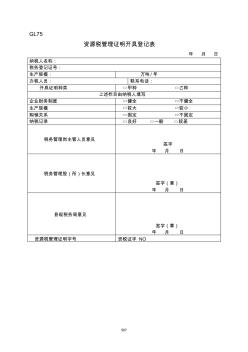

地税局管理文书-5财产行为税相关

地税局管理文书-5财产行为税相关