超额累进税率征收文献

开征房产累进税稳定房价

开征房产累进税稳定房价

开征房产累进税稳定房价

开征房产累进税稳定房价——房地产是我国国民经济的支柱产业,涉及千家万户。稳定房价,防止其大起大落不仅是当前我国经济工作的一个重中之重,也是我国房地产业的一个长期发展目标。 房价持续上涨是由多种因素综合而成,但从根本来看,是由供求关系不平衡造成...

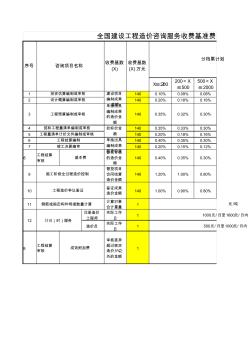

全国优惠造价咨询费累进自动计算表

全国优惠造价咨询费累进自动计算表

全国优惠造价咨询费累进自动计算表

X≤200 200<X ≤500 500<X ≤2000 1 140 0.10% 0.09% 0.08% 2 140 0.20% 0.18% 0.16% 3 单独出具 编制成果 的造价金 额 140 0.35% 0.32% 0.30% 4 140 0.35% 0.33% 0.30% 5 140 0.20% 0.18% 0.16% 6 140 0.40% 0.35% 0.30% 7 140 0.20% 0.15% 0.12% 8 工程结算 审核 委托审核 的造价金 额 140 0.40% 0.35% 0.30% 9 管控项目 合同结算 造价金额 140 1.20% 1.00% 0.80% 10 鉴证成果 造价金额 140 1.00% 0.90% 0.80% 11 计算对象 合计重量 1 注册造价 工程师 实际工作 日 1 造价员 实际工作 日 1 8 工程结算 审核 审核差异 超过核定 造价