非应税劳务税法规定文献

验工计价方法规定.

验工计价方法规定.

验工计价方法规定.

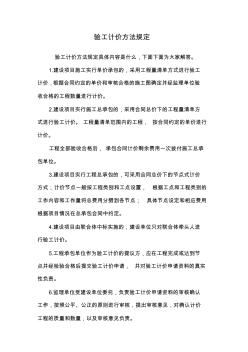

验工计价方法规定 验工计价方法规定具体内容是什么,下面下面为大家解答。 1.建设项目施工实行单价承包的,采用工程量清单方式进行验工 计价,根据合同约定的单价和审核合格的施工图确定并经监理单位验 收合格的工程数量进行计价。 2.建设项目实行施工总承包的,采用合同总价下的工程量清单方 式进行验工计价。 工程量清单范围内的工程, 按合同约定的单价进行 计价。 工程全部验收合格后, 承包合同计价剩余费用一次拨付施工总承 包单位。 3.建设项目实行工程总承包的,可采用合同总价下的节点式计价 方式;计价节点一般按工程类别和工点设置, 根据工点和工程类别的 工作内容和工作量将总费用分劈到各节点; 具体节点设定和相应费用 根据项目情况在总承包合同中约定。 4.建设项目由联合体中标实施的,建设单位只对联合体牵头人进 行验工计价。 5.工程承包单位作为验工计价的提议方,应在工程完成或达到节 点并经检验合格后提

营改增后非应税项目的变化

营改增后非应税项目的变化

营改增后非应税项目的变化

根据《增值税暂行条例》(以下简称《增值税条例》)第十条和《增值税暂行条例实施细则》(以下简称《实施细则》)第二十三条之规定,非增值税应税项目,是指提供应缴营业税的非增值税应税劳务、转让无形资产、销售不动产和不动产在建工程.但是,自2016年5月1日起,全面实施营改增后,\"非增值税应税项目\"将不复存在.不过,根据《增值税条例》第十条和《实施细则》第四条规定,用于非增值税应税项目的购进货物或者应税劳务的进项税额,不得从销项税额中抵扣;将自产或者委托加工的货物用于非增值税应税项目,视同销售货物行为,应该缴纳增值税.由此可见,《增值税条例》和《实施细则》,对于\"非增值税应税项目\"涉及到的增值税有两个方面:一方面,进项税额不得抵扣,已抵扣的进项税额需要转出;另一方面,视同销售缴纳增值税.但实施营改增后,\"非增值税应税项目\"的说法已成为历史.那么,围绕原来的\"非增值税应税项目\