关税起征点文献

沥青进口关税明细

沥青进口关税明细

沥青进口关税明细

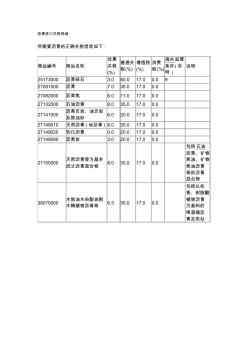

沥青进口关税明细 所需要沥青的正确关税信息如下: 商品编号 商品名称 优惠 关税 (%) 普通关 税(%) 增值税 (%) 消费 税 (%) 海关监管 条件 (说 明) 说明 25173000 沥青碎石 3.0 50.0 17.0 0.0 9 27081000 沥青 7.0 35.0 17.0 0.0 27082000 沥青焦 6.0 11.0 17.0 0.0 27132000 石油沥青 8.0 35.0 17.0 0.0 27141000 沥青页岩、油页岩 及焦油砂 6.0 20.0 17.0 0.0 27149010 天然沥青 (地沥青 ) 8.0 35.0 17.0 0.0 27149020 乳化沥青 0.0 20.0 17.0 0.0 27149090 沥青岩 3.0 20.0 17.0 0.0 27150000 天然沥青等为基本 成分沥青混合物 8.0 35.0

关税税率调整对国际贸易影响

关税税率调整对国际贸易影响

关税税率调整对国际贸易影响

浅析关税税率的调整对国际贸易的影响 摘要:征收关税会引起进口商品价格的波动,从而直接影响到进 出口货物在生产、贸易以及消费等方面的调整。因此,关税税率的 调整在很大程度上决定着一个国家乃至世界的贸易发展形式。在此 过程中,每个国家都会根据自身的经济条件与政治立场来选择适合 自身发展的关税政策来确保本国贸易的稳定。本文根据笔者多年的 工作经验,就关税税率的调整对国际贸易的影响问题,从其自身角 度进行了深入的探讨。 关键词:关税税率;调整;国际贸易;影响 中图分类号: f742 文献标识码: a 文章编号: 1001-828x(2012)08-00-01 关税作为一种国际通行的税种,是为了满足国家经济与政治需要 而确定的对进出口货物而征收的一种流转税。制定合理的政策对进 出口税率进行适当的调整,是国家财政收入的重要经济来源之一, 也是维护国家贸易稳定与经济发展的重要