纳税筹划技巧作品目录文献

LED灯聚辉产品目录

LED灯聚辉产品目录

LED灯聚辉产品目录

LED灯聚辉产品目录

柳钢产品目录

柳钢产品目录

柳钢产品目录

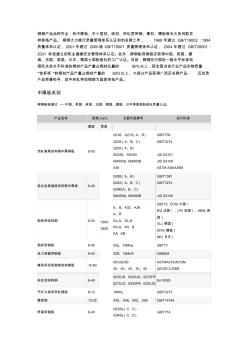

柳钢产品品种齐全,有中厚板、中小型材、线材、热轧宽带钢、棒材、薄板等五大系列数百 种规格产品。 柳钢大力推行质量管理体系认证和创名牌工作, 1998 年通过 GB/T19002:1994 质量体系认证, 2001年通过 2000版 GB/T19001 质量管理体系认证, 2004 年通过 GB/T28001: 2001 标准建立的职业健康安全管理体系认证。此外,柳钢船用钢板还获得中国、英国、挪 威、法国、美国、日本、德国七国船级社的工厂认证。目前,柳钢执行国际一般水平标准和 国际先进水平标准的钢材产品产量占钢材总量的 80%以上,获全国冶金行业产品实物质量 “金杯奖 ”的钢材产品产量占钢材产量的 60%以上,大部分产品获得广西区名牌产品、 区优质 产品荣誉称号,其中热轧带肋钢筋为国家免检产品。 中厚板系列 柳钢船板通过 ----中国、美国、英国、法国、德国、挪威、日本等国家船级社质量认证。