税收筹划技术技术

税基减税技术是指通过各种税收政策合理合法地运用,使税基由宽变窄,从而减少应纳税款的技术。

税基减税技术与实现

(1)利用免税政策:通过生产活动、投资活动等合理安排,使应税收入变成免税收入从而缩小应税范围。

(2)利用排除条款:纳税人应精通税法中的排除条款,避免使非税收入成为应税收入。

(3)增加费用扣除:纳税人应合理安排有关活动,创造符合税法关于增加费用列支的条件,以尽量减少应纳税所得额。

税基减税技术的具体操作

(一)销售额、营业额减税技术的具体操作:销售额、营业额的减少主要依赖免税政策和利用排除条款。

(二)企业所得税应纳税所得额减税技术的具体操作:企业应纳税所得额税基的减少主要通过收入免税政策和增加费用扣除政策实现。

(1)坏帐损失采用备抵法核算增加费用扣除

根据《企业所得税税前扣除办法》第四十五条,纳税人发生的坏账损失原则上应按实际发生额据实扣除;经报税务机关批准,也可提取坏账准备金。前一种方法即所谓的直接冲销法,后一种方法即所谓备抵法。

两种方法的根本区别是坏账损失计入期间费用的时间不同。在当期没有实际发生坏帐损失的情况下,采用备抵法可增加当期扣除费用,降低应纳税所得额。

(2)企业安置残旧人就业所支付工资的加计扣除

根据财政部、国家税务总局《关于促进残疾人就业税收优惠政策的通知》,财税[2007]92号的规定:企业安置残疾人员所支付的工资可在据实扣除的基础上,再按照支付给残疾职工工资的100%加计扣除。

(三)个人所得税应纳税所得额减税技术的具体操作

个人所得税应纳税所得额税基的减少主要依赖于收入免税政策和增加费用扣除政策。

我国个人所得税费用扣除采取三种扣除方式:

①定额扣除

②固定比例扣除

③据实扣除

税收筹划技术税率减税

税率减税技术:指通过各种税收政策合理合法地运用,使纳税人的使用税率由高变低,从而减少应纳税额的技术。

税率减税技术的实现

(1)利用差别税率政策:通过各种活动的合理安排,尽量投资低税率项目或生产低税率产品。

(2)控制应纳税所得额:通过对应纳税所得额的合理调节,将其适用税率控制在尽量低的水平上。

(3)转换收入性质:通过条件的改变,或通过创造符合税法要求的条件,使收入性质发生变化,从而适用较低税率。

税率减税技术的具体操作

(一)增值税、消费税、营业税税率减税技术的具体操作

增值税:基本税率:17%;低税率:13%

消费税:产品差别比例税制率:3%~45%;复合税率

营业税:行业比例税率

(二)企业所得税税率减税技术的具体操作

1.根据现行企业所得税优惠政策,国家需要重点扶持的高新技术企业适用15%的税率,小型微利企业适用20%的税率,而其他企业则适用25%的税率。

2.企业所得税适用税率由高到低的实现主要可以依赖差别税率政策和控制应纳税所得额规模来实现。

(三)个人所得税税率减税技术的具体操作

我国个人所得税主要采用分类所得税的方式,不同收入项目实行不同的税率形式和税率水平。

主要有两类:平均工资奖金发放和控制月应纳税所得额。

税收筹划技术应纳税

应纳税额减税技术:指利用各种税收优惠使应纳税额由大变小的技术。

应纳税额减税技术与实现

(1)利用先交后返税收优惠政策:纳税人按照税法规定先交纳其应纳税款,国家再按规定予以返还。

(2)利用减税免税优惠政策:利用减税免税优惠政策节税的关键在于创造或满足税法要求的减免税条件。

(3)利用税款抵免政策:利用税款抵免政策主要是创造满足税款抵免政策所要求的条件来享受这一政策 。

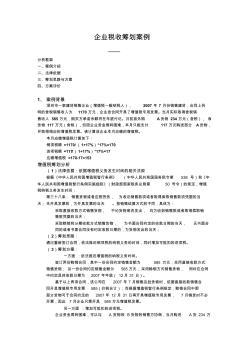

税收筹划案例作业及答案

税收筹划案例作业及答案