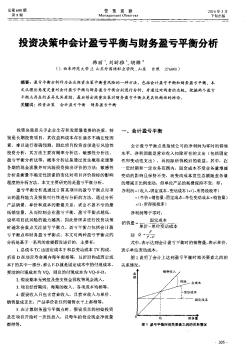

所谓盈亏分析,就是根据销售量、成本和利润三者之间的相互依赖关系,对企业的盈亏平衡点和盈利情况的变化进行分析的一种方法,又称"量、本、利"分析。它是一种很有用的控制方法和计划方法。在盈亏分析中,将企业的总成本按照性质分为固定成本和变动成本(或可变成本)。所谓固定成本是指不随销售量变化的那部分成本,例如折旧费、设备大修理费、办公费、新产品研制费等。变动成本则是指随销售量变化而变化的那部分成本,例如原材料、工时费、燃料和动力费等。固定成本、变动成本、销售量和利润之间的关系可用一种称之为"盈亏平衡图"的坐标图来描述。

I=C PC=C"_blank" href="/item/盈亏平衡点/2757650" data-lemmaid="2757650">盈亏平衡点销售量,它是利润恰好为零,也就是销售收入恰好等于总成本的那一点。由此,我们可以建立盈亏分析的两个基本公式:Q=C"para" label-module="para">

(1)预测实现目标利润的销售量。这只要将计划达到的目标利润(记作P*)代入公式1,就可得出实现目标利润的销售量。

(2)分析各种因素变动对利润的影响。通过公式1的全微分,然后经过整理后,得到如下的增量分析公式:

dp=(M-C′"para" label-module="para">

写成增量的形式为:

△P=(M-C′"para" label-module="para">

上式说明了销售量、单位售价、单位变动成本以及固定成本的变动对利润的影响,既可用来作综合分析,又可分别进行分析。

(3)进行成本控制。在盈亏分析中,盈亏平衡点是一个最主要的分析的指标和控制指标。所以,分析构成固定成本和变动成本的那些成本因素的变动对盈亏平衡点的影响,可以用来进行成本控制。通过求公式2的全微分,可以建立用于成本控制的增量公式,其形式如下:

dQ"para" label-module="para">

写成增量的形式为:

△Q"para" label-module="para">

上式表明固定成本和变动成本的变化对盈亏平衡点销售量的影响是同方向的,而销售价格的变化对盈亏平衡点销售量的影响是反方向的,这与理论分析的结论是一致的。

(4)判断企业经营的安全率。企业的经营状况可以用企业的经营安全率指标进行粗略的判断。经营安全率是指企业的经营规模(一般是以销售量来表示)超过盈亏平衡点的程度。经营安全率的计算公式如下:

经营安全率=Q-Q0 Q

一般认为,经营安全率大于30%表示安全;10%以下表示危险,应发出警告。

什么是盈亏平衡分析"para" label-module="para">

盈亏平衡点越低,说明项目盈利的可能性越大,亏损的可能性越小,因而项目有较大的抗经营风险能力。因为盈亏平衡分析是分析产量(销量)、成本与利润的关系,所以称量本利分析。

盈亏平衡点的表达形式有多种。它可以用实物产量、单位产品售价、单位产品可变成本以及年固定成本总量表示,也可以用生产能力利用率(盈亏平衡点率)等相对量表示。其中产量与生产能力利用率,是进行项目不确定性分析中应用较广的。根据生产成本、销售收入与产量(销售量)之间是否呈线性关系,盈亏平衡分析可分为:线性盈亏平衡分析和非线性盈亏平衡分析。

投资决策中会计盈亏平衡与财务盈亏平衡分析

投资决策中会计盈亏平衡与财务盈亏平衡分析

投资决策中会计盈亏平衡与财务盈亏平衡分析

投资决策中会计盈亏平衡与财务盈亏平衡分析