证券 简称:中南重工

证券代码:002445

公司名称:江阴中南重工股份有限公司

行业类别:普通机械制造业

法人代表:陈少忠

注册地址:江苏省无锡市江阴市高新技术开发园金山路

经营范围:生产、研发管道配件、钢管、机械配件、伸缩接头、直埋保温管(钢管、管道配件);销售自产产品。(涉及行政许可的,凭有效许可证明经营)

主营业务:工业金属管件的研发、生产和销售

-

选择特殊符号

选择搜索类型

请输入搜索

中南重工收购大唐辉煌 唐国强等明星分十亿“蛋糕”

2014年3月19日,停牌三月有余的中南重工发布重大资产重组预案称,公司拟通过发行股份及支付现金的方式收购大唐辉煌传媒股份有限公司(大唐辉煌)100%的股权。公告显示,此次大唐辉煌100%股东权益预估值约为10亿元,预估增值率105.50%。

对中南重工而言,此次交易无疑是一桩跨界大买卖。此前,公司主营业务为工业金属管件的研发、生产和销售,而大唐辉煌则是一家电视剧制作公司。

值得一提的是,在大唐辉煌40名自然人股东中,众多明星大腕纷纷“潜伏”,欲分羹这个十亿元巨资的并购“蛋糕”。唐国强、冯远征、陈建斌、王姬、陈小艺等大牌明星均赫然在列。

据公司重组预案披露,唐国强、陈建斌、王姬3位明星均持有大唐辉煌0.3%的股权,而冯远征、陈小艺两人的持股比例均为0.15%。

其中,冯远征、陈小艺两人的入股时间为2011年3月左右,其股权转让价格均为1.79元/出资额,两人均认购了10万元出资额。而唐国强、陈建斌、王姬等3位明星的入股时间稍晚,为2011年9月。彼时,上述3位明星的认购价也提高到了3.46元/出资额,每人出资69.20万元各认购了20万份出资额。

安信证券一位分析师表示,中南重工10亿收购大唐辉煌100%股权,按照2013、2014年实现净利润6632万元、10500万元计算,对应估值分别为15倍和9.5倍。

该分析师称,目前,工作室模式已经成为电视剧公司持续扩大产能的常用模式。该公司已组建了包括王姬、李和伟在内的5个电视剧工作室,并会和业内其他制作公司和电视台合作开发项目。截至目前,该公司旗下拥有60多名签约艺人,公司获得发行许可的电视剧规模从2010年的1部29集,迅速扩张到2012年的8部251集,2014年投拍并取得发行许可证的电视剧有望达到10部以上。

“在大唐辉煌年产10部的当前阶段,依靠这种模式结合艺人经纪业务,未来两年还能保持一定的成长性。公司估值料还有一定的上升空间。”该分析师认为。

值得一提的是,在大唐辉煌委身下嫁中南重工背后,也突显了当前文化企业IPO遇阻的现状。

早在2012年5月,大唐辉煌曾有意单独进行IPO。而从证监会当时披露的信息来看,不仅是大唐辉煌,创业板部还有浙江唐德影视股份有限公司通过初审,此外,幸福蓝海影视文化集团股份有限公司、东阳青雨影视文化股份有限公司的审核状态也都在初审阶段。

不过,上述企业的上市之路并不顺利。自2012年至2013年,在A股IPO暂停以及证监会今年启动财务专项检查之后,不少影视企业只能铩羽而归,其中东阳青雨、拉风传媒、炫动传播、大唐辉煌均被终止IPO审查。进入2014年,原拟登陆创业板的中国木偶艺术剧院也于3月4日终止IPO审查。此外,广州励丰文化科技、杭州金海岸文化发展在去年的IPO财务核查中不幸“中枪”被迫终止审查。同时,在最新的IPO申报表中,拟登陆主板市场的保利文化集团,目前正处于“中止审查”状态。

广发证券一位投行人士表示,在IPO无望的情况下,借助资本市场并购退出成为了这些企业退而求其次的一个选择。

“目前,国内影视娱乐产业迫切希望通过与资本联手从而发展壮大,而一些传统业务萎靡的中小公司也有转型的强烈欲望。因此,借壳或并购案例将不断涌现。”该人士称。

证券 简称:中南重工

证券代码:002445

公司名称:江阴中南重工股份有限公司

行业类别:普通机械制造业

法人代表:陈少忠

注册地址:江苏省无锡市江阴市高新技术开发园金山路

经营范围:生产、研发管道配件、钢管、机械配件、伸缩接头、直埋保温管(钢管、管道配件);销售自产产品。(涉及行政许可的,凭有效许可证明经营)

主营业务:工业金属管件的研发、生产和销售

我传给你,我的扣:569060240。

3室2厅2卫 141㎡朝南北 9929元/㎡ 140万 1室0厅1卫 36㎡ ...

源凯乐花园精装户型: 3室2厅2卫 - 132.00 ㎡ ,概况: ...

中南集团的三点一线——记中南钢构、中南幕墙、中南装饰

中南集团的三点一线——记中南钢构、中南幕墙、中南装饰

中南集团的三点一线——记中南钢构、中南幕墙、中南装饰

中南钢构:十年磨一剑2000年10月,经过规划、筹建、申报,在古老的钱塘江边、历史悠久的长河老镇上,创建了仅有3000多平方米小厂房和几位技术人员组成的中南钢构。一个产业结构仅为轻钢产品、承接工程的造价最高仅为100多万元、工程覆盖仅在杭州地区的小公司,那时的中南钢构属于真正的"名不见经传"的小字辈。

现用图集-中南标

现用图集-中南标

现用图集-中南标

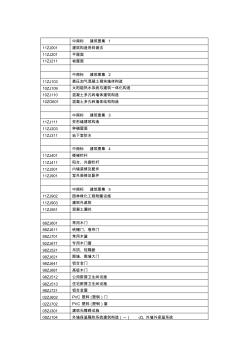

中南标 建筑图集 1 11ZJ001 建筑构造用料做法 11ZJ201 平屋面 11ZJ211 坡屋面 中南标 建筑图集 2 11ZJ103 蒸压加气混凝土砌块墙体构造 10ZJ109 太阳能热水系统与建筑一体化构造 10ZJ110 混凝土多孔砖墙体建筑构造 10ZG601 混凝土多孔砖墙体结构构造 中南标 建筑图集 3 11ZJ111 变形缝建筑构造 11ZJ203 种植屋面 11ZJ311 地下室防水 中南标 建筑图集 4 11ZJ401 楼梯栏杆 11ZJ411 阳台、外廊栏杆 11ZJ501 内墙装修及配件 11ZJ901 室外装修及配件 中南标 建筑图集 5 11ZJ902 园林绿化工程附属设施 11ZJ903 建筑外遮阳 11ZJ951 混凝土漏花 88ZJ601 常用木门 88ZJ611 铁栅门、卷帘门 88ZJ701 常用木窗 92ZJ671 专用木门窗 98ZJ

公司收购了江阴中南重工装备有限公司相关经营性资产和业务,在江阴江南管业设备成套有限公司和江阴中南重工装备有限公司的生产技术和资质基础上,引进了更先进的设备、更多技术人才,专门从事各类钢制管件、法兰以及管子加工和Ⅰ、Ⅱ、Ⅲ类压力容器的生产制造。

公司注册资金9200万人民币,占地面积120000平方米,建筑面积70000平方米,资信等级AAA级。主要生产以碳素钢、合金钢、奥氏体不锈钢、双相不锈钢、铜镍合金、钛合金、铝、复合材料等材质的各种对焊、承插焊、螺纹系列弯头、三通、异径管、管帽、翻边、法兰、管道预制和压力容器以及电厂的四大管道、管件制造加工,年生产量逾万吨。产品规格齐全(DN15 – DN3000),可按GB、SHJ、HGJ、HG、ANSI/ASME、JIS、DIN、BS等标准生产,也可按用户提供的图纸生产。产品广泛应用于国内外石化、石油、化工、纺织、造纸、电力、船舶、冶金、食品、制药、机械、核电等行业。公司拥有自营进出口权,除国内市场外,产品还大量出口到英国、新加坡、瑞士、美国、日本、韩国、奥地利、德国、法国、意大利、巴西等国家。

要点一:所属板块 QFII重仓板块,机械行业板块,海工装备板块,江苏板块,社保重仓板块。

要点二:经营范围 生产管道配件、钢管、机械配件、伸缩接头、预制及直埋保温管;自营和代理各类商品及技术的进出口业务,但国家限定企业经营或禁止进出口的商品和技术除外。

要点三:进军文化产业 2014年3月,公司拟以发行股份及支付现金方式收购大唐辉煌传媒股份有限公司100%股权并募集配套资金,后者交易价格为10亿元。公司拟以每股8.56元的价格,向大唐辉煌原股东合计发行不超过9651.54万股,并以现金方式支付约1.74亿元。此外,公司拟向常州京控发行股份募集配套资金,总额不超过17382.79万元,用于收购本次交易的现金对价,发行价格同为8.56元每股,发行数量合计不超过2030.70万股。本次交易完成后,公司将由工业金属管件及压力容器制造企业转变为先进生产制造与现代文化创意并行的双主业上市公司,公司多元化发展战略初步实现。

要点四:推首期员工持股计划 2015年3月31日发布第一期员工持股计划,该计划参与的员工总人数预计不超过45人,拟募集资金总额上限为3500万元,预计持有公司股票上限约为400.98万股,占公司现有总股本的1.09%。方案显示,公司此次员工持股计划拟募集资金总额上限为3500万元,资金来源为员工合法薪酬、自筹资金等。员工持股计划设立后委托东吴证券管理,并全额认购东吴证设立的东吴汇中1号集合资产管理计划的次级份额。该资产管理计划份额上限为12250万份,按照2.5:1的比例设立优先级份额和次级份额。公司此次员工持股计划的持有人包括公司董事、监事、高级管理人员和核心员工合计不超过45人,其中公司董事、监事和高级管理人员共计8人。

要点五:工业金属管件龙头 公司是国内最大的工业金属管件制造商,产品从管件逐步向法兰,管系 及压力容器等延伸,拥有碳钢管件及法兰生产能力1.68万吨,不锈钢管件及法兰生产能力5300吨,管系产能3900吨,拥有进出口经营权,产品远销日本,韩国,欧洲,美国,新加坡等国家和地区,产品下游应用领域包括石化,船舶,电力,天然气等诸多行业。

要点六:设立高端装备制造基地 2012年6月,公司拟以自有资金和向银行贷款等投资约 9 亿元人民币,在江苏省江阴市城东街道任桥村设立高端装备制造基地建设项目。本项目规划征地 146650 平方米,建设期为四年,设计产能规模为年产 25000 吨压力容器,50000 吨锻造法兰。项目全部达产后预期年新增销售收入约 230000 万元,按公司目前毛利率测算,税后净利润约 2.11 亿元,约税后 6 年(含建设期 4 年)可收回全部投资。通过本项目的实施,可将原有以及新增生产设备、设施资源进行有效整合,在新项目打造成为一个为国内外石油石化、海洋工程、化工、能源行业提供高端装备的生产基地。

要点七:拟1.35亿收购江阴化机 2011年6月公司拟用约1.1-1.35亿元收购江阴市化工机械公司100%股权。截至2010年12月31日,化机公司资产总额19509.47万元,净资产7852.02万元,2010年度营业收入为11707.49万元,净利润461.28万元。化机公司主要生产品种是用金属材料经设计,制造而成的压力容器及其机械成套设备,化机公司目前在化工装备行业江苏省内排名前十名,双氧水项目国内领先,目前具备特种设备制造许可级别A1类,特种设备设计许可级别A2类,并取得美国ASME设备设计,制造许可证。截至2011年5月31日,化机公司已接销售合同1.98亿元,超过去年全年销售金额。交易对方承诺化机公司2011年度净利润的不低于2500万元。若未达到该要求,净利润差额将从中南重工所应支付给张秋平的转让尾款中扣除。

要点八:合资设立中南地锚 2013年3月,公司与国华集团实业(香港)有限公司、中日技术香港有限公司三家单位拟共同出资4,980万美元在江阴市国家高新区任桥村设立江阴中南地锚智能科技有限公司。其中,公司拟出资6,274.8万元人民币,占总投资额20%。"中南地锚"预计全面达产后可正常年份可实现销售收入15亿元人民币左右,净利润1.8亿元人民币左右。公司参股20%,可相应提升公司业绩。

要点九:扩大产能 公司分别以募集资金1.61亿元,2.16亿元投资"管件和法兰技改扩产项目"和"管系产品技改扩产项目",募集资金项目建成后,公司不锈钢管件,法兰的年产能将各增加3000吨,碳钢管系的产能将增加7500吨,不锈钢管系产能将增加2500吨。达产后,预计每年可分别实现营业收入4.05亿元和3.25亿元,实现利润总额6652.9万元和6468.7万元。(截止2010年末共投入募资7268.25万元,预计分别于2011年7月和12月完成)

要点十:重大合同 2012年3月,公司与巴西Carbinox签订了"关于 Carbinox在巴西为中南重工独家代理的销售合同"的常年框架合同,合同约定中南重工指定Carbinox为公司产品在巴西的独家代理商、代表公司在巴西接受各种销售订单,处理客户投诉,进行广告促销和执行各种支持性服务,合同金额为每年在巴西市场年销售额2000万美金,合同期限一年且在无变化情况下每年自动更新续约。合同金额约占2011年度销售收入的20%,本合同的履行将对本公司本年度的营业收入和利润会产生积极影响。

要点十一:资质认证优势 公司已取得压力管道元件和压力容器制造特种设备生产许可证,以及欧洲压力管道PED证书和AD-WO/TRD 100证书,并先后通过了挪威船级社DNV,美国船级社ABS,意大利船级社RINA,法国船级社BV,德国船级社GL,英国船级社LR,日本传级社NK,韩国船级社KR的工厂认证。另外,公司已向国家核安全局申请核级管件制造许可证,相关事项正在办理中。

要点十二:客户资源优势 公司是中石化组织集中采购成员厂,已加入中石油能源一号网,与中石化,中石油,中海油,中化集团等众多企业保持着长期良好的合作关系,并与许多国内外工程公司,船厂,电厂,化工企业也保持着长期稳定的合作关系。如中石化工程建设(集团)公司,英国克瓦纳工程公司,日东洋工程公司,三星工程公司,陶氏化学,壳牌,拜耳,艾默生以及上海江南船厂,上海外高桥船厂,上海沪东船厂,福建马尾船厂,广船等。

要点十三:新品研发优势 公司自发研制成功的DN1400弯管推制机是国内最大口径弯管推制机,公司大口径管件产品已向西气东输项目上供应,公司是国内极少数具备大规模复合材料生产能力的厂商,产品供应石化,煤化工领域大型企业,先后向中石化福建炼油乙烯项目,中国石化普光天然气净化厂项目,中国神华829工程等特大型项目供应复合材料管件,公司是国内极少数具备标准化管系模块生产能力的供应商之一,已向福建翔鹭石化供应化工管系模块。

要点十四:区位优势 公司所处长江三角洲地区集中着大量管件行业的下游企业,是中国船舶行业的集中地,也是中石化,中石油油气管网的投资重点,有扬子石化,金陵石化,仪征化纤,镇海炼化,上海石化,金山石化等一大批行业内龙头企业。长三角电力紧张,上海,江苏,浙江电力行业建设发展也将加快。地区巨大的市场需求,有利于公司业务的拓展。公司所处江阴及周边地区也是钢管行业聚集地,为公司提供了稳定的原材料来源,亦可有效降低成本。

要点十五:税收优惠 2013年1月,公司取得江苏省科学技术厅、江苏省财政厅、江苏省国家税务局、江苏省地方税务局联合下发的《高新技术企业证书》,证书编号为GF201232000672,发证时间为2012年8月6日,有效期三年。根据相关规定,公司将在高新技术企业资格有效期内继续享受国家关于高新技术企业的相关税收优惠政策,按15%的税率缴纳企业所得税。

要点十六:自愿锁定股份 公司控股股东中南投资,实际控制人陈少忠和中南投资的其他股东(周满芬,黄成兴,陈少云)均承诺,自公司股票上市交易之日起36个月内,不转让或者委托他人管理其持有的公司股份,也不由公司回购该部分股份。公司第二大股东Toe Teow Heng承诺,自公司股票上市交易之日起12个月内不转让其持有的公司股份,也不由公司回购其持有的股份。

要点十七:股权收购-2.6亿元收购文化传媒资产 2015年4月14日公告称,公司于4月14日与上海千易志诚文化传媒有限公司股东签订了股权转让协议,公司拟以2.6亿元收购千易志诚100%股权。由于交易对方中,中南文化基金的股东为中南重工集团、中南重工、中植资本,中南重工集团是公司的控股股东,故本次股权收购构成关联交易。公告显示,千易志诚主营业务为艺人经纪与电影、电视剧的策划、投资,通过发掘艺人、包装运作、拓展演艺机会,协助艺人签署并履行商业合约,从而收取佣金。同时利用自身艺员优势,布局电影、电视剧的策划,为演员量身定做剧本的影视剧投资等业务,目前与多位知名导演、编剧等形成长期战略合作关系,具备较强的精品影视剧创意及策划能力。交易对方中,常继红、吕威承诺,千易志诚2015年度至2017年度归属于母公司所有者的净利润分别不低于2600万元、3380万元和4394万元。

要点十八:重大投资-购买值尚互动合计100%股权 2015年10月7日晚间公告,公司拟通过发行股份及支付现金的方式购买钟德平、朱亚琦、刘婷、邓金华、田华东、佳恒投资、信德奥飞、力奥盈辉、康远投资合法持有的值尚互动合计100%股权。本次交易中标的资产值尚互动100%股权的预估值约为 87,134.46 万元,经公司与交易对方协商确定值尚互动100%股权交易价格为 87,000万元 。 据悉,公司拟向不超过10名符合条件的特定对象非公开发行股份募集配套资金,拟募集配套资金金额不超过87,000万元。

要点十九:同江阴政府合作 2015年11月8日,公司与南京艺术学院、江阴市人民政府签订了《合作办学框架协议》,三方共同筹划在江阴市辖区内联合举办一所实用新型的本科艺术院校。目前该对外投资事项正处于筹划阶段,最终的交易方案及该项交易是否能够完成存在不确定性。 三方充分发挥各方在人才、师资、资金、政策、市场等方面的优势,合作举办一所以工业设计、影视传媒、文化产业发展与管理等专业为主的本科艺术院校。