行业回暖龙头先知,各项经营数据均在优化

作为国内工程机械龙头,公司经历了行业周期后,2017年销售规模快速增长、各大业务板块先后回暖,资产负债表逐步修复、利润先后释放。

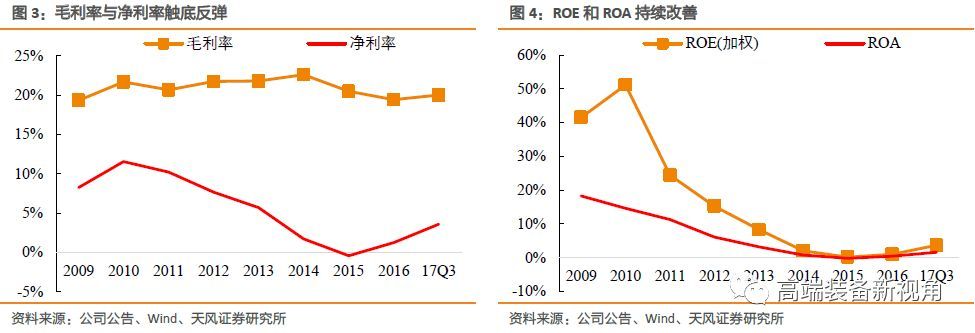

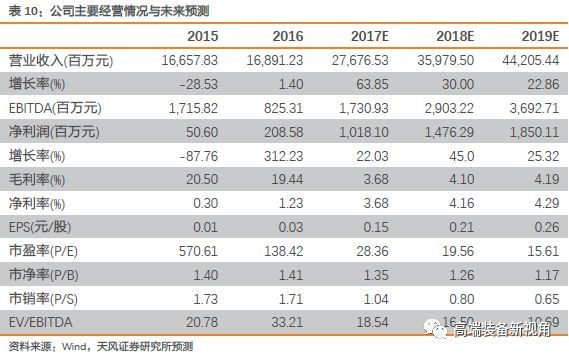

根据公司业绩预告,2017年净利润10~10.5亿元、EPS为0.143~0.15元,同比增长379~403%。同时根据三季报数据看,经营性现金流和货币资金均持续、快速提升,ROE稳定提高。由于原材料价格维持高位,但终端销售价格和毛利率有望因高端产品占比提高的结构性变化而持续提升。

更新周期到来+施工需求旺盛,工程机械全行业迎来高景气周期

受到国内外复苏带来的大宗商品需求上升和国内基建需求旺盛的影响,叠加国内工程机械更新周期到来,各类工程机械的销量在2016~2017年先后实现高速增长。公司作为行业龙头,尤其是汽车起重机、路面设备和桩工机械等领域保持了多年国内第一、混凝土机械和铲运机械国内领先,充分享受行业高景气度的红利,未来行业竞争格局的趋势为行业龙头集中、国产替代进口,公司各项主营业务发展势头良好。

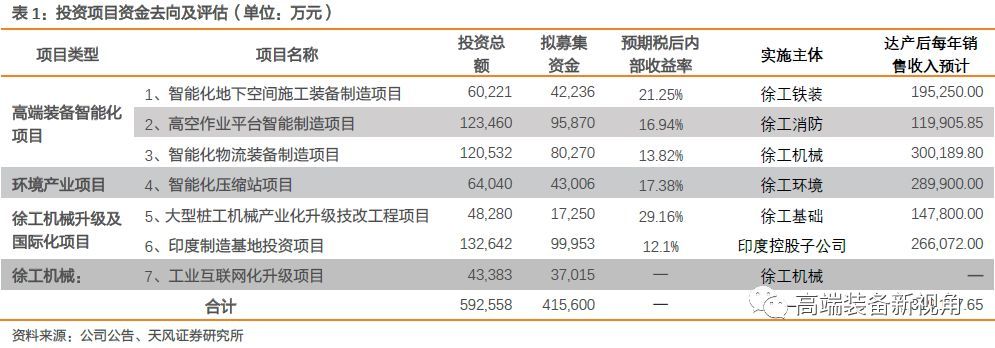

新募投项目将实现产能释放和竞争力提升,混改进行时

2月2日定增方案取得批文,将建设项目包括盾构、高空作业平台、智能物流装备、环卫压缩站、桩工机械及印度生产等六大生产基地和工业互联网信息化升级,短期内将解决产能紧张问题,长远看将实现产品系列化和品类的扩展,并进行全球布局,抢占技术制高点。

本次募投项目拟定向发行不超过133205.128万股、发行价格3.12元/股,募集总金额为41.56亿元,发行后徐工集团直接和间接控股比例由42.6%变为35.79%、控制权不发生改变,通过吸纳社会资本参与上市公司的混改、资源整合有重要意义。

背靠集团优质资产,徐挖提升迅速、未来有望注入

徐工集团业务基本覆盖所有工程机械门类,可实现多业务协同。其中挖掘机资产有望由前几年的亏损转变为盈利,行业景气度上行有望带来需求高速增长,技术实力提高带来市占率不断提升,因此未来仍有可能注入上市公司体内,成为核心且优质业务。

盈利预测及投资建议:公司的产品质量和技术水平不断提升,已经逐渐具备全球竞争力,且行业迎来更新周期和经济复苏带来的需求提升,新的募投项目也将在产品系列化和品类上有所拓展,未来竞争力将逐步增强。考虑到2018年将完成41.56亿元的资金募集和股权增发,产能将在2019年底之后开始逐渐释放,2017年~2019年的净利润预测为10.2亿、14.8亿元和18.5亿元,相应的EPS 0.15元、0.21元(不考虑增发带来的股份数量变化)和0.26元,首次覆盖给予“买入”评级,采用PE估值法给予2018年25倍 PE,目标价5.25元。

风险提示:国内基建投资迅速下滑导致行业需求下滑;更新周期结束,行业需求见顶;原材料涨价导致盈利能力减弱。

1. 穿越周期,龙头公司经营状况明显改善

1.1. 需求旺盛促进营收大幅增长,现金流良好,ROE加速上行

公司作为国内工程机械龙头之一,在经历了2012~2015年工程机械行业整体销量下行,公司的销售规模从2017年初开始快速增长,各大业务板块先后回暖,资产负债表逐步修复、利润先后释放。最新业绩预告2017年净利润10~10.5亿元、EPS为0.143~0.15元,同比增长379~403%。

原有优势产品巩固领先地位,新拓展业务也不断取得突破,出口前景广阔。ROE快速上行,整体经营状况大幅好转,经营性现金流充沛。

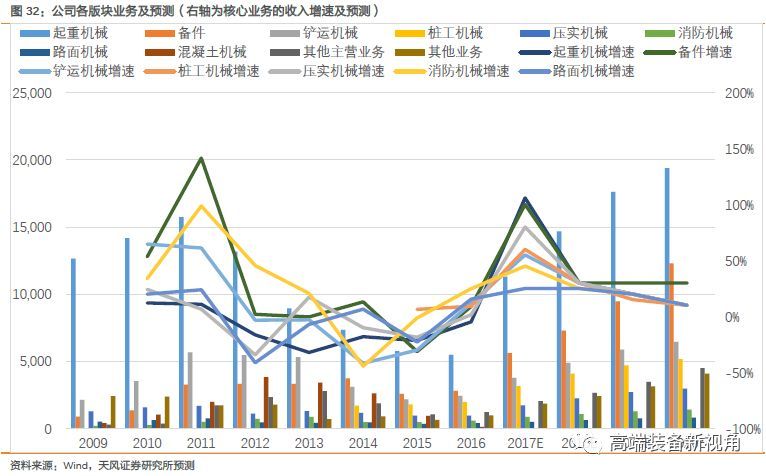

1.2. 保持多项冠军,行业复苏、优势业务齐头并进

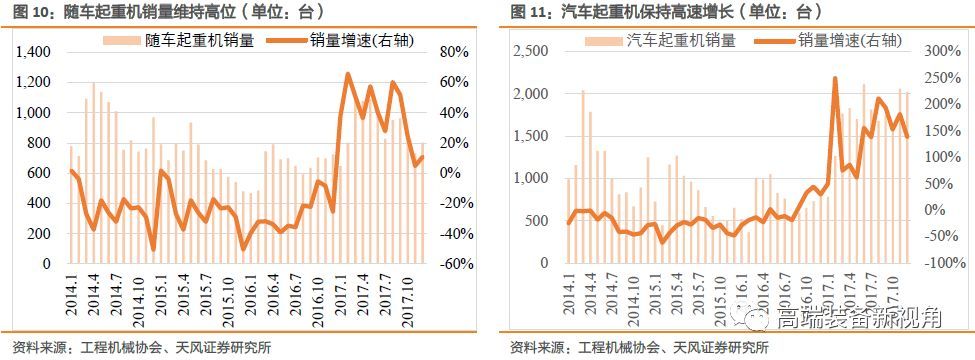

公司的核心主营业务汽车起重机连续多年保持国内第一的位置,除此之外,路面机械、钻工设备、高空消防车、随车起重机和液压油缸等均保持了多年国内第一,另外集团公司的挖掘机、混凝土装备也具有国内领先的技术优势。

根据行业协会统计销售数据,2017年汽车起重机的全行业销售台数同比增长130%、徐工汽车起重机同比增长109%,因此在产品需求结构逐步高端化的趋势下,全年此核心业务收入有望翻倍。

行业协会统计的其他工程机械2017年销量数据显示,装载机(属于铲运机械)增长60%(上半年仅47%)、摊铺机(属于路面机械)增长21%(上半年为24%)、压路机(属于压实机械)增长46%(上半年为50%),公司的上述产品在行业中均处于领先位置,因此大概率接近行业增速、实现高速增长。

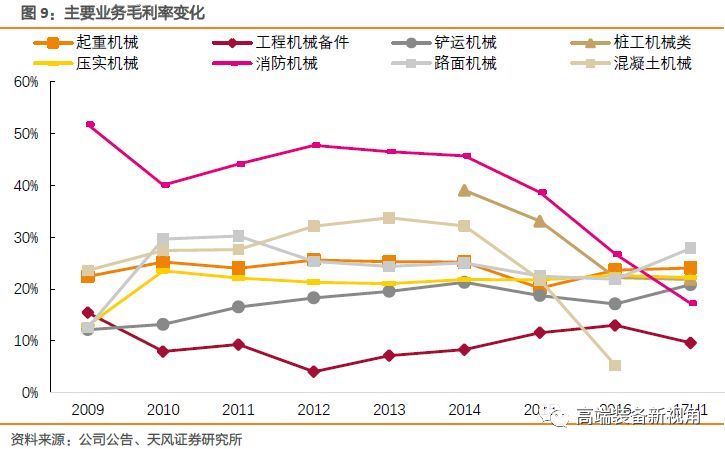

由于2012~2016年的全行业下行,各类设备销量和产量大幅压缩,因此在2014年之后公司的毛利率有所下降,但在2016年之后由于销量的增长纷纷实现毛利率的回调,我们认为未来随着行业回暖、产能利用率提高,公司的几大核心业务毛利率将有所提升。另外,公司高端产品销售比例不断提升(如投资者关系活动记录中明确新一代G系列汽车起重机占比达到四成),相应的销售均价和毛利率将因结构性变化不断提升。

2. 2017年工程机械销售火爆,销量频超预期

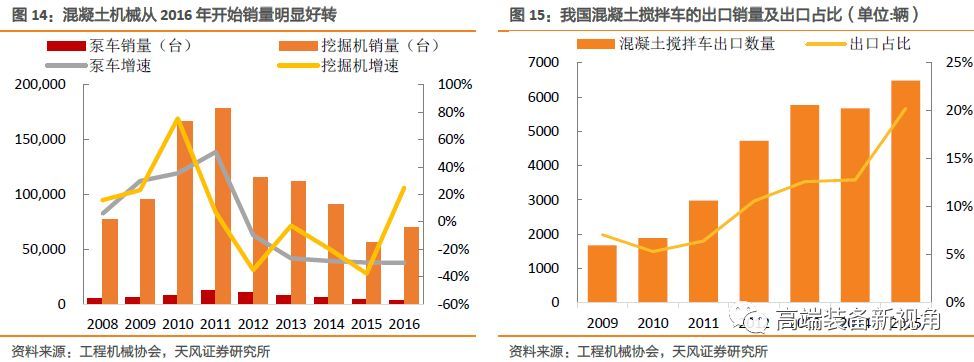

根据工程机械协会数据,2017年工程机械行业火爆贯穿全年,作为工程机械中具有先导性指标的挖掘机销售尤其火爆,起重机、路面机械、铲运机械销售情况加速上行,基建房地产投资驱动叠加设备更新将工程机械行业推向高潮。

3. 多业务发力,智能制造助力成长

3.1. 产能紧缺+重点突破,定增项目将提高未来竞争力和增强成长持续性

公司于2016年12月公告拟募集资金进行技改和扩产,经修订后最终方案为拟向四家机构定向、锁价募资41.56亿元用于建设七大项目。该定增方案于2018年2月2日取得证监会批文。

本次募集资金投资项目具备较好的市场前景,分别对应高端市场和低端市场(印度),并将对公司的智能制造系统进行升级,建成投产将提升公司制造能力和产品竞争力、增加公司的主营业务收入规模和利润水平。

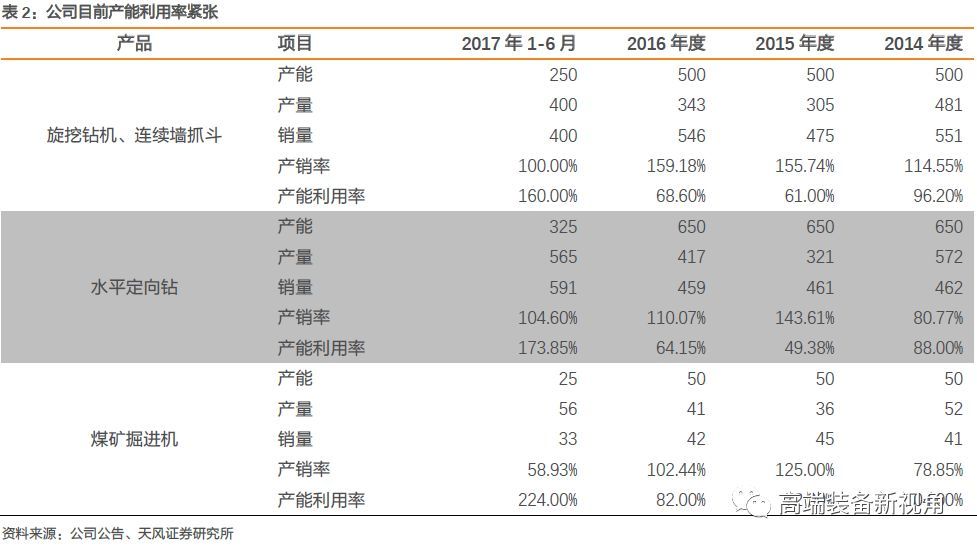

根据公告,2017年1-6月公司的旋挖钻机(含连续墙抓斗)、水平定向钻及煤矿掘进机的产量、销量均大幅上升,产量同比2016年1-6月份分别提高187.77%、161.57%和124%,产能利用率分别提升至160%、173.85%和224%。各产品均出现了产能不足的情况,公司只能通过延长每班次作业时间、增加作业班次等方式暂时满足订单需求。因此本次定增将扩大产能、缓解产能不足的局面,为公司长期发展保驾护航,同时更多的资源投入,对于产品的高端化与系列化研发有帮助。

3.2. 定增吸纳社会资本,混改进行时

本次拟向华信工业、盈灿投资、泰元投资、泰熙投资定向发行A股股票不超过133205.128万股、发行价格为3.12元/股(已考虑因分红带来的价格调整),募集总金额为41.56亿元,三十六个月禁售期。认购完成后,徐工集团直接和间接控股比例由42.6%变为35.79%,公司控制权不发生改变,仍为徐工集团。通过吸纳社会资本参与上市公司的混改、资源整合有重要意义。

3.3. 环境、工业4.0、路面养护、电商多元发展

(1)增资徐工环境

公司2017年11月13日公告将增资全资子公司徐工环境,从1亿元注册资本增加值4亿元。根据其注册的经营范围,环卫装备研发制造与销售、环卫服务、污染物治理等环境服务业务有望成为未来重要发展方向。

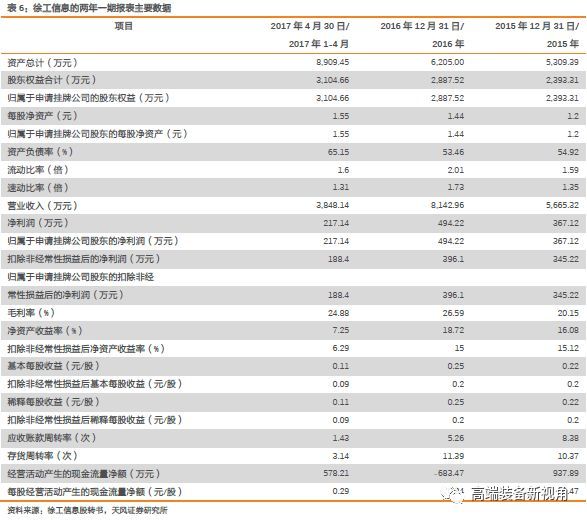

(2)徐工信息“新三板”挂牌

江苏徐工信息技术股份有限公司于2014年7月1日设立、注册资本2,000万元,2018年1月25日起在全国中小企业股份转让系统正式挂牌,证券简称“徐工信息”。主营业务是向客户提供信息化整体解决方案的咨询、设计、开发、生产、实施、运维等各类专业信息化产品和服务,主要分为咨询实施、物联网、智能制造、系统集成四大类。

根据徐工信息各位高管的履历,可以预计未来公司的重点将在于SAP/ERP、MES、工业物联网与工业云、NB-IOT等智能制造领域。

(3)合资设立徐工电商

公司2017年12月20日公告,拟联合17名自然人共同设立江苏徐工电子商务股份有限公司(暂定名,以工商登记机关核定的名称为准,简称徐工电商),注册资本2,000万元,将利用电子商务从事工程机械等机电品类相关产品与备件的销售、二手车销售、自营和代理各类商品及技术的进出口,并开展商务信息咨询、互联网技术开发及应用等业务。公司可以通过电商平台加快拓展国际市场、补充传统渠道,推动公司传统国际贸易业务转型升级,并能加快二手车、备件、租赁等海外后市场业务形态探索,培育新的利润增长点。

(4)合资设立徐工路面养护公司

公司2017年12月8日公告,拟联合成立徐州徐工养护机械有限公司(暂定名,以工商登记机关核定的名称为准,简称徐工养护),注册资本4,000万元。公司出资2800万元,占徐工养护注册资本的70%;徐州路路通出资800万元,占徐工养护注册资本的20%;集萃道路出资400万元,占徐工养护注册资本的10%。

其经营范围主要包括沥青混凝土搅拌设备、稳定土厂拌设备、沥青洒布车、稀浆封层车、同步碎石封层车、综合养护车、粉料撒布车等道路施工及养护车辆制造、销售、租赁、维修及技术服务。主要目的是为抢抓我国公路逐步进入“建养并重”的投资发展机遇,做强做大徐工集团工程机械股份有限公司(简称徐工机械或公司)道路养护机械产业。

4. 背靠集团优质资产,徐工挖掘机已展示超强实力

集团公司作为全球前十、国内第一的工程机械公司(集团),业务范围基本覆盖了所有工程机械,全球份额约3.7%。根据天眼查数据,徐工集团的子公司除了上市公司徐工机械外,还主要有徐工挖掘机械(徐挖)、徐工斗山发动机、凯宫重工(盾构机业务)、徐工矿山机械、徐州建机工程机械(塔吊业务)、徐工汽车、工程机械研究院、广联租赁、徐工信息(872437.OC)等优质资产,在此多元业务协同的基础上,未来有望将优质资产注入上市公司体内。我们重点关注挖掘机业务。

4.1. 2017年挖掘机销量频超预期

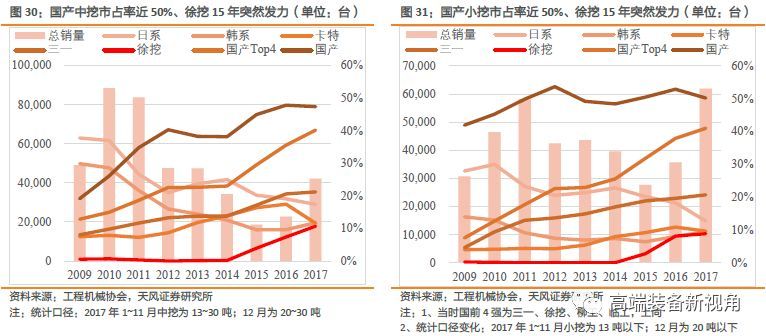

据工程机械协会挖掘机分会的数据,2017年挖掘机总销量140,302台、同比增长99.5%,其中出口9,672台、同比增长32.2%,大挖2,138台、同比增长161.4%,中挖(统计口径20t~30t)1,333台、同比139.2%,小挖7,396台、同比增长84.5%。全年累计出口9,672台、同比增长32.2%,8月份以来出口增速提高明显,8~12月出口同比增速分别为49.3%、60.2%、84.9%、27.2%和73.8%。

叠加了更新周期和基建投资增长的需求,我们预测2018年1月挖机销量增长有望超200%(考虑到春节在2月中旬的因素)、一季度销量增长有望达到25~30%,2018~2019年全年行业需求预测位17万和18万台。

4.2. 需求来源:基建开工量大、更新周期到来,环保要求锦上添花

(1)基建投资维持增长,开工量大带来强劲需求

(2)大宗商品涨价上涨及2015年以来爆破物管制加严带动重型装备需求

2016年以来,大宗商品和主要原材料的价格在持续上涨后稳定在较高位置,主要体现是黑色系的煤炭与铁矿石、钢材、有色金属、水泥、石料等,由此带动采矿企业的产能扩张。

另一方面,国内爆破物的管制逐年加强,导致大量矿山的爆破工作量由大型挖掘机+重型破碎锤完成,因此大量露天开采的各类矿山装备和大型挖掘机需求将持续高增长。

因此,大型挖掘机的需求与大宗商品价格、全球经济周期紧密相关,受到爆破物管制的影响,但与国内基建投资的关联度较小,因此大挖的需求将保持持续高增长。

我国工程机械在经历2005-2015年的一轮完整周期后,已于2016年8月触底反弹、逐步进入设备的存量更新阶段,其特点是:保有量增速大幅放缓,2011-2012年高峰期销售的设备逐渐步入更新周期,更新(包括升级)是本轮需求大幅上涨的主要动力。我们预计2017年主要淘汰的设备以2008~2010年出厂设备的为主,2018~2019年将迎来2010~2012年出厂设备的密集淘汰期。

另一方面,环保法规执行加严,2018年开始“国一/国二”的挖掘机和“国三”的汽车起重机与泵车将进入全面淘汰期。截至目前,非道路移动机械柴油机污染物排放标准已经执行到了第三阶段、第四阶段标准也在部分区域已经提上了日程,泵车/汽车起重机等道路交通设备也已经全面实施第五阶段排放要求,随着环保政策执行力度越来越大、标准愈发严格,加速了老旧挖掘机退出市场,促进了市场对于新机的需求。

(4)未来:国际化成为大趋势,“一带一路”助力

随着国产装备技术水平不断提高,也将抢占更多海外市场,徐工机械的海外销售占比已经超过15%,未来有望持续提高占比。“一带一路”目前已经升级为国家级顶层战略,也是国内产能输出的重要方向,因此也已成为工程机械海外市场的重要看点。“一带一路”沿线涉及的国家数量多达66个,人口占全球的63%,经济总量占全球的29%。根据普华永道的数据,该66国在2016年的核心基建项目及交易总额超过了4930亿美元,其中,中国占投资总金额的三分之一。“一带一路”国家普遍没有发达的工业生产规模,由此势必将带动基建设备大量的进口需求。

4.3. 国产装备全面超越外资品牌

2017年主流企业销售情况:三一3.1万台、市占率22.2%;徐挖约1.4万台、市占率10%;柳工0.82万台、市占率5.8%;国产挖机市占率52.4%,三一+徐挖+柳工+临工四强43%;卡特1.85万台、市占率13.2%;小松0.94万台、市占率6.7%;斗山1.1万台、市占率7.8%。

根据上述数据,国内市场需求是国产厂家的主战场,经历行业大周期后,国产设备不断侵蚀外资品牌的市场份额、份额不断提高,通过扩大规模效应提高毛利率、将更有效提高盈利能力。在液压件缺货的背景下,市占率高的企业有可能获得稳定供货,市占率有进一步提高的可能。同时经历行业大周期后,国产设备不断侵蚀日系和韩系的市场份额,在近期小松提出涨价的背景下,国产设备通过保价换份额的概率更大,通过扩大规模效应提高毛利率、将更有效提高盈利能力。综上我们预测徐挖的市占率将超10%。

另外,中小挖的国产市占率提升幅度明显高于大挖。基建和地产等建设施工主要采用中小挖,对于大挖而言受到大宗商品价格影响更大,由此可见国产挖机和外资品牌的竞争力和客户群差异,未来各类矿物采掘类市场将是国产工程机械厂家重点发力目标。

4.4. 挖掘机资产仍有望注入

公司2009年公告“将徐州徐工挖掘机械有限公司在适当时机注入到徐工机械”,但因挖掘机行业竞争激烈且2012~2015年以来进入行业低景气度周期,由此多年亏损。在经历多年的积累后实现了市占率提升并迎来行业景气周期,未来几年有望实现大规模盈利,因此我们预测挖掘机子公司未来仍将注入上市公司,成为优质的资产。

5. 盈利预测:工程机械龙头面临行业高景气度,买入评级

从2016年开始,国内基建投资保持高增长,全球经济逐渐复苏,由此带来基建和大宗商品开采的施工需求提升,由此各类工程机械的销量暴涨。受益于需求提升,同时龙头集中度提升和国产替代进口的趋势明显,作为多领域的行业龙头,公司的各类产品均逐步出现了高速增长。

公司的多项产品处于国内领先的位置,其中汽车起重机、路面设备和桩工机械等领域保持了多年国内第一、混凝土机械和铲运机械国内领先。实际控制人徐工集团的总体整体业务在全球工程机械行业排名第八且不断提高、体现超强竞争力,还有挖掘机械、发动机、盾构机、矿山机械、塔吊等优质资产,多项业务协同发展,发展势头良好。

此外,公司计划募集41.56亿元开展七大项目建设,其中包括了盾构、高空作业平台、智能物流装备、垃圾压缩设备、桩工机械等几大类产品生产线建设,以及印度生产基地建设和工业互联网信息化升级等内容。建成后将为公司带来产能扩张和技术实力提升,以及开展全球化布局,为持续成长提供保障。

工程机械行业正进入龙头集中度快速提升和进口替代加速的阶段,未来各领域龙头的增速有望高于行业整体需求增速。根据各业务板块的收入拆分,我们预测公司2017年~2019年净利润为10.2亿、14.8亿元和18.5亿元,相应的EPS0.15元、0.21元(不考虑增发带来的股份数量变化)和0.26元。2018~2019年利润增速分别为45%和25.32%、高于相应的收入增速30%和22.86%,主要原因是规模效应带来的盈利能力增强和资产负债表修复。各项主营业务毛利率将维持稳中缓升的趋势,主要是产品结构优化带来的销售均价逐渐提高。

未来中小企业技术积累和资源投入将很难与龙头公司抗衡,客户需求将从价格逐渐向质量转变,因此国内市场集中度将持续提升、龙头公司将实现进口替代和全球布局的速度更快,成长的确定性更高。我们认为公司的收入和利润增长将更快,估值应明显高于其他中小型工程机械公司、并将在未来进一步拉开差距。公司的多项业务已经处于国内第一、将享受更多行业高景气度的红利,目标价5.25元、对应2018年25倍PE。

6. 风险提示

(1)经济复苏减弱、金融去杠杆等多重因素引起国内基建投资迅速下滑,从而导致工程机械行业的需求下滑;

(2)更新周期结束,行业需求见顶;

(3)原材料涨价导致盈利能力减弱。

证券研究报告:《徐工机械(000425):工程机械春风依旧,举重力士再续辉煌》

对外发布时间:2018年2月22日