氟化工行业是化工行业的一个子行业,该行业由于产品品种多、性能优异、应用领域广,成为一个发展迅速的重要行业。氟化工包含的产品很多,但国内产量和上市公司收入占比最大的还是强周期的制冷剂。经历了过去长达7年的景气低迷,制冷剂产能拐点已经出现,各类品种产能累计退出幅度都接近20%,供需已大幅好转。而2017年环保严查使得缺乏原料氢氟酸配套和副产品盐酸处理能力的企业成本大幅提升,且生产严重受限。尤其是盐酸胀库导致很多企业难以满负荷生产,有效供给显著收缩,推动价格持续上涨。并且制冷剂行业各品种前三大企业产能占比普遍在50%左右,随着小厂产能负荷下降,集中度进一步提升,也成为价格上涨的另一重要推手。

制冷剂产能周期已出现拐点

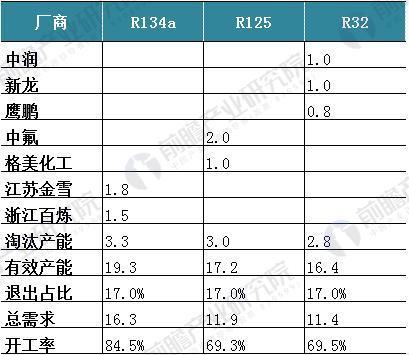

上一轮制冷剂景气大周期的高点出现在2010-2011年,距今已经有7年,这期间制冷剂行业一直在景气谷底徘徊,即使2016年如此波澜壮阔的周期行业整体性的价格反弹,制冷剂价格都依然毫无表现。过于漫长的低迷期最终导致三代制冷剂产能大规模退出,几个主要产品R134a、R32、R125的退出幅度都接近20%,产能周期已经出现了明显拐点。

而同期下游需求在稳定增长,并且还叠加对传统二代制冷剂R22的替代,上述三种产品边际供需大幅改善,名义开工率已经普遍恢复至70%、甚至是85%的高水平,行业已经初步实现了供需平衡。

图表1:R134a、R125和R32产能情况统计(单位:万吨)

资料来源:前瞻产业研究院整理

环保核查强化了产能收缩

在产能周期出现拐点的基础上,2017年开始的环保风暴则通过严查制冷剂上游原料氢氟酸和下游副产品含氟盐酸的污染问题,进一步强化了制冷剂产能收缩的局面,具体如下:

无水氢氟酸是各类制冷剂的必备原料,但毒性巨大、生产过程非常危险,2017年开始没有搬进化工园区的企业都很难正常开工,供给大幅收缩,价格也上涨了3600元/吨,涨幅高达64%。这对小企业的伤害尤其巨大,除了提升了成本,更关键的是行业内除了巨化、东岳等少数大企业外,大多数小企业都没有完整配套。因此在原料紧张的情况下,开工受到很大影响。

图表2:氢氟酸配套情况统计(单位:万吨)

资料来源:前瞻产业研究院整理

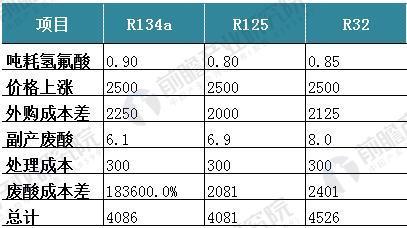

另外制冷剂还会副产3-4吨含氟盐酸,如果说大厂还可以通过产业配套消化部分废液,那么小厂基本都是作为低端盐酸卖给周围企业。但是2017年环保监管严格后,很多不具备处理能力的企业也不敢继续采购,售价已从原先的300-400元/吨变为倒贴300元/吨拉走。而且大多数时候都很难及时处理,导致废酸胀库非常严重,这也造成企业类似于不可抗力的停产,进一步强化了供给紧张。

图表3:制冷剂复产盐酸测算(单位:吨)

资料来源:前瞻产业研究院整理

产能集中度大幅提升

随着近年来小企业的产能退出,三代制冷剂集中度已有了显著提升,R134a、R32、R125的前三大企业产能占比分别达到了67.4%、40.9%和47.1%。而小企业和龙头企业在此轮环保风暴中受到的影响完全不可同日而语,不但因为缺乏氢氟酸配套和下游盐酸处理能力而导致成本大幅高于大企业,而且开工率方面受到的负面影响也显著高于大企业,因此行业真实集中度恐怕还会更高。

图表4:各类制冷剂产能和前三大企业占比(单位:万吨)

资料来源:前瞻产业研究院整理

图表5:三代制冷剂废酸和外购氢氟酸成本差异测算(单位:元/吨)

资料来源:前瞻产业研究院整理

以上数据及分析均来自于前瞻产业研究院《2018-2023年中国氟化工行业市场需求预测与投资战略规划分析报告》。