大亚圣象作为中国地板行业的龙头,在近几年表现出出色的盈利能力。本文通过公司的财务报告简单介绍一下大亚圣象(SZ000910)。

一、公司概况

大亚圣象于1999年在深交所上市,并于2006年收购大亚科技集团有限公司持有的三个人造板公司75%的股权,主营业务也随之变更为生产销售地板和人造板。2015年,公司将烟草包装印刷、汽车轮毂、信息通信等与当前主业关联度较低的全部非木业资产置出上市公司体系,同时收购部分木业子公司的少数股东股权,从而将业务专注于人造板和木地板的生产和销售。

公司拥有“圣象”地板品牌和“大亚”人造板品牌,均为行业领军。其中,圣象地板2017年销量占我国规模以上企业木竹地板销量的11%,为第二名的两倍。公司原有年产160多万立方米的中高密度板及刨花板产能和年产4700万平方米的地板产能。其中强化地板产能3000多万平,实木地板产能约1400万平。2017年12月年产50万立方米刨花板生产线和年产1400万平米强化地板工厂相继投产,公司产能获得新的提升。

二、盈利分析

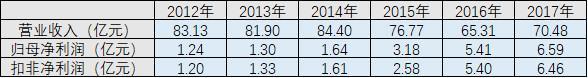

大亚圣象在2015年剥离非主营业务后,虽然营业收入出现下降,但是净利润增长明显。从主要产品的销售情况来看,木地板的销售增长较为明显,同时伴随着毛利率的提升。木地板销售和毛利率的增长主要是由于市场供需引起的涨价和公司产品向中高端的升级。(参见表一、表二)

表一:主要盈利指标

表二:分产品营业收入及毛利率情况

由于公司在中高密度板方面消减了部分落后和亏损产能,随着近三年的销量逐年递增,公司的整体产能达到一定瓶颈。根据未来林木资源可以预见的供应紧张情况,公司2017年底新增了50万立方米/年刨花板和1400万平米/年强化地板的产能。(参见表三)

表三:产能情况

从投资回报来看,随着产品的升级和涨价,公司毛利率获得显著提升,尤其是木地板产品,因此净资产回报率和投入资本回报率都有较大增长。在当前市场供需情况下,毛利率的提升是可持续的,因为拥有林业资源的公司能够获得远低于市场竞争对手的成本。同时公司作为市场龙头具备规模效应和优秀的成本控制能力,因此毛利率水平在同行业公司中也是首屈一指。(参见表四、表五)

表四:投资回报情况

表五:2016年部分竞争对手毛利润情况

此外,2015年、2016年公司对大亚木业黑龙江和福建子公司分别计提0.8亿和1.23亿资产减值,占利润总额的16.37%和17.91%。对照2017年0.22亿的资产减值,公司2017年近1.2亿的净利润增长相较2016年似乎并不显著。同时,公司固定资产占总资产的占比持续下降,因此固定资产折旧也逐年下降,在一定程度上增加了毛利率和净利润。(参见表六)

表六:固定资产情况

三、经营分析

从“三费”控制上来看,大亚圣象在2015年剔除非主营业务后,财务费用显著下降,管理费用保持稳定,而销售费用增长较快。销售支出的增长主要是销售推广及市场开发费,2017年该项目增长超过1.3亿元。(参见表七、表八)

表七:“三费”支出情况

表八:“三费”占比情况

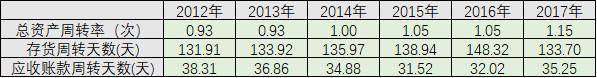

从运营效率来看,公司的总资产周转率在逐步提升,虽然幅度并不明显。公司存货周转天数下降明显,而应收账款周转天数在近三年逐年上升,但是公司应收帐款周转速度较快且1年以内应收账款占比超过85%,因此公司在应收账款方面并没有积累太多风险。(参见表九)

表九:运营效率指标情况

四、总结

大亚圣象在专注生产销售地板和人造板业务后,表现出了行业龙头应有的盈利能力。受到产能的限制,公司近两年销售增长并不显著,但是盈利率的上升使得公司的净利润提升明显。随着2017年底新的产能的陆续投产,公司未来的业绩表现值得持续关注。

文中提及的观点或者个股不做投资建议,只是把个人观点或者验证过盈利战法分享给大家,案例个股只是对方法的验证,而没有和本人沟通联系,擅自买入,风险自担!每日大盘动向、打板法则分享圈子:DGJ178