“请勿盲目进入动力电池行业!”

中国化学与物理电源行业协会秘书长刘彦龙在6月27日召开的“中国(青海)锂产业与动力电池国际高峰论坛”上,呼吁道。他这样呼吁的一大背景就是,2017年中国动力电池产能利用率低下,两极分化明显,市场淘汰赛愈发激烈。

在《电动汽车观察家》上一期读者微信群选题会上,“动力电池产能利用率分析”的选题,得到4成多投票支持。我们借参加电动汽车百人会青海论坛的机会,向多位企业家和专家请教了这一问题,希望给读者呈现出动力电池产业的发展现状和未来走向。

产能利用率32%,远低于行业健康发展水平

中国电动汽车百人会理事长陈清泰援引相关数据称,2017年中国动力电池的产能已经超过了200GWh,但总体产能利用率只有40%。

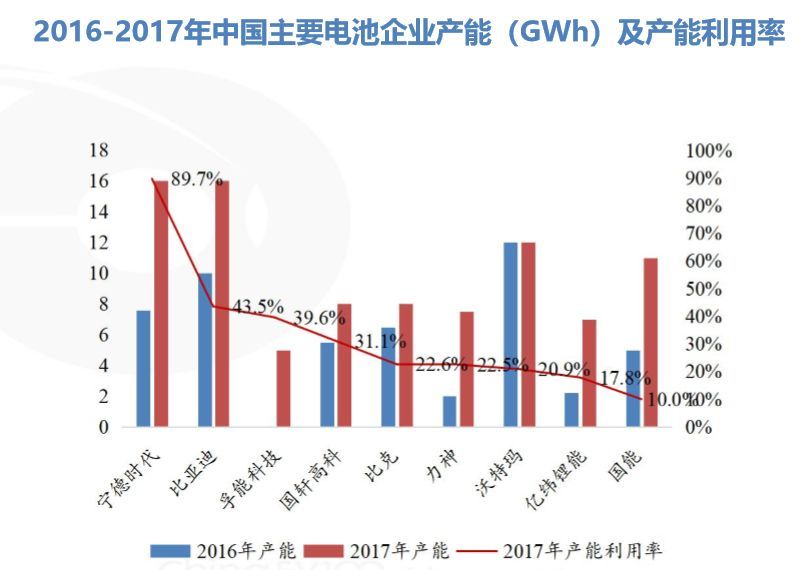

资料来源:中国电动汽车百人会《锂电池产业发展报告》(2018)

中国电动汽车百人会《锂电池产业发展报告》(2018)显示,2017年,动力电池产能利用率排名全国前九位的企业中,除了宁德时代一家独大,达到89.7%,只有比亚迪和孚能科技分别高于和接近40%,其余企业的产能利用率均远低于40%的水平。

而中国化学与物理电源行业协会的调研数字更低。刘彦龙表示,2016年以来,动力锂离子电池行业呈现出结构性产能过剩。2017 年,有效产能约为115Gwh,新能源汽车锂离子动力电池装机总量为36.9Gwh,动力电池的产能利用率只有32%。

那么,保持行业健康发展的动力电池产能利用率应该是多少?刘彦龙告诉《电动汽车观察家》,60%以上的产能利用率才是正常的,健康的。按照这个标准,2017年,中国动力电池市场上,只有宁德时代达到了“健康”的发展水平。

淘汰赛加速,结构性产能过剩显著

产能利用率低下,是中国动力电池产业结构性产能过剩的突出体现。用陈清泰的话说,“国内动力电池市场出现了供应紧张和产能过剩并存的现象。市场两极的分化非常明显,高端优质产能供应不足,低端产能订货不足,生产经营困难。”

“中国动力电池配套企业,已经从2015年的大约150家降到了2017年的100家左右,1/3的企业已经被淘汰出局,”陈清泰说,“市场将进一步向优势企业集中,小型、低水平的动力电池企业将在竞争中被淘汰。”

资料来源:中国化学与物理电源行业协会

中国化学与物理电源行业协会的调研数据显示,2016年,前20家企业装机量占比为83.1%,前5家企业装机量占比为 64.5%。2017年,前20家企业装机量320.9亿瓦时,占比87%;前5家企业装机量223.43亿瓦时,占60.5%。2018年前4个月,前20家企业装机量79.41亿瓦时,占比96.5%;前5家企业装机量占比82.1%。

2018年之后,动力电池行业的淘汰赛还将加速。刘彦龙认为,随着国家政策的深度调整,动力电池行业集中度将持续提升。2018年,行业内的一线企业通过技术优势逐渐蚕食市场份额,而二三线企业的低端产能面临被淘汰的危机。

高工产业研究院院长罗焕塔也表示,“其实(动力电池行业的)洗牌从2017年就已经开始了,只不过从2018年起,未来三年(洗牌的)速度会更加快。”

技术储备缺乏导致产能过剩

动力电池产能利用率低下,短短两年时间,1/3的企业被淘汰出局,为什么?在刘彦龙看来,政策更新快于企业调整速度,以及企业盲目扩大产能,是动力电池产能利用率持续走低的主要原因。

2016年11月,工信部出台《汽车动力电池行业规范条件》(2017年)(征求意见稿),提出锂离子动力电池单体企业年产能力不低于80亿瓦时,而在前一版——2015年3月发布的《汽车动力蓄电池行业规范条件》中,锂离子动力电池单体企业年产能的标准仅为2亿瓦时。不到两年时间,产能要求提高到了40倍。

政策的引导,再加上对市场需求的过高预期,动力电池企业纷纷扩大产能。为满足产能达标而过度扩能,结果就是,大量产品因达不到国家补贴标准而被车企拒之门外。

刘彦龙认为,政策引导企业往高比能量转,而磷酸铁锂电池达不到这个标准,以这类电池为主的企业,产能就无法释放。“(提高产能利用率)不是单纯靠产量,而是看你有没有技术储备,政策调整之后,能不能拿出满足市场的产品,前期处于低技术水平的企业没有想到政策调整那么快(产能利用率就下来了)。”他说。

强者恒强,大企业继续发力

动力电池行业淘汰赛日趋激烈,几家欢乐,百家愁。

辰韬资本合伙人肖建平认为,市场的头部效应集中度明显,其余(非领先)企业受到的市场挤压的压力非常大。“从总的配套企业数量来说,从最高的150多家,已经到了目前的73家,这意味着,很多的企业在高峰的时候,会做一些小动力电池,可能现在就撤回去了。”

他直言,“2017年之后,电池这块基本上就没有什么投资机会了。”

罗焕塔也表示,动力电池市场的蛋糕很大,但要拿到这个份额非常困难。“2015年到2017年,很多上市公司收购电池企业及相关的配套企业,但到2018年,很多类似的收购终止了,同时,现在很多的新进者项目也是搁置的。”他说。

另一方面,强者恒强的局面已经形成。排名前列的电池厂商持续加码动力电池业务。

比亚迪青海动力电池工厂投产仪式

6月27日,比亚迪青海南川电池工厂一期10GWh动力电池生产项目正式投产下线,项目2019年全部投产后年产能可达24GWh。该工厂是继深圳基地、惠州基地后,比亚迪在国内的第三个动力电池基地,深圳基地和惠州基地年产能分别为14GWh和2GWh。

宁德时代副董事长黄世霖介绍,2013年到2017年,宁德时代的整体规划产能达到了228GWh,2017年只用掉37GWh。“我们现在整个生产非常紧张,需求量越来越大。”他说。不过,他没有透露宁德时代未来的产能规划。

除了近几年轮流坐庄出货量冠军位置的比亚迪和宁德时代,其他主流电池厂商的扩能步伐也在加快。孚能科技(赣州)有限公司董事长王瑀介绍,未来三年,“孚能要投入约120亿元用于国内的扩产,布局华南、华东和华北三大基地,产能要达到35GWh,这个布局很快就会启动。”

主推快充动力电池的微宏动力系统(湖州)有限公司市场总监宋寒告诉《电动汽车观察家》,2017年,微宏动力出货量约为0.55GWh,产能利用率超过50%。他表示,到今年年底产能将达到4GWh。

中信国安盟固利动力科技有限公司副总经理刘正耀也对动力电池的市场十分看好。“去年,盟固利销售了将近16亿元人民币,但是产能只有0.5GWh,所以产能利用率是100%。我们的需求很旺盛,但是产能不足,未来两年到三年,我们要提高到十几个G瓦时,今年的有效产能就要到3GWh。”他说。

日、韩、美、欧将加入市场争夺战

国内动力电池企业加紧布局,誓言占据主场优势大干一场。国际企业也对中国庞大的动力电池市场虎视眈眈。

陈清泰介绍,2017年,我国汽车动力电池的出货量达到38GWh,占全球汽车动力电池出货量的65.4%,预计下一步,随着新能源汽车和储能市场的发展,锂电池的规模还会进一步扩大。

他认为,中国将成为动力电池竞争的主战场,一方面,日韩企业进一步向中国市场发力;另一方面,欧美国家的企业虽然在本轮竞争中失去了位置,但他们已经在为下一阶段的竞争做布局,是潜在的强大竞争者。

韩国SK Innovation电池事业部本部长Kang Sanghoon说,面对中国动力电池市场的迅猛发展,SK正加快在华投资建厂,并成立技术研究院,推进材料研究,准备向中国市场推广具有价格优势的电池产品。2025年,SK在全球的动力电池年产能将达到60GWh以上。

在罗焕塔看来,外资企业已经瞄准了2020年,(动力电池)完全市场化之后的时间段,“所以他们重点布局2020年之后的新能源汽车市场,而且已经跟我们的主机厂有很多车型的联合研发了。”

提升技术水平是关键

在补贴退坡和外资开放的双重挑战下,动力电池企业如何提高产能利用率,强化竞争力?提升技术水平和产品质量是关键。

刘彦龙认为,锂离子电池技术进步,主要来自关键电池材料创新研究与应用进展,通过新材料的开发进一步提高电池性能,提高质量,降低成本,改善安全性。为满足下游应用对电池能量密度提升的要求,一方面采用高比容量的材料,另一方面提高充电电压,采用高电压材料。

2017年以来,中国动力电池技术水平提升迅速,陈清泰指出,国内部分动力电池指标已经达到国际先进水平,例如,动力电池单体能量密度超过了240瓦时/公斤。

黄世霖介绍,“在磷酸铁锂电池方面,2018年,宁德时代要做到160瓦时/公斤,2020年预计会超过180瓦时/公斤。在三元电池方面,今年,宁德时代的量产电池要做到240瓦时/公斤,2020年大批量生产的单体能量密度在270瓦时/公斤以上。”

刘正耀也表示,目前,盟固利供货的动力电池单体能力密度都是240瓦时/公斤,“我们(盟固利)和宁德时代(的水平)不相上下。”

另外,孚能科技的产品路线图显示,今年,孚能大部分产品的电池单体能力密度都能达到210瓦时/公斤-260瓦时/公斤,2019年到2020年要达到270瓦时/公斤-300瓦时/公斤,2021年到2022年预计达到310瓦时/公斤-330瓦时/公斤。

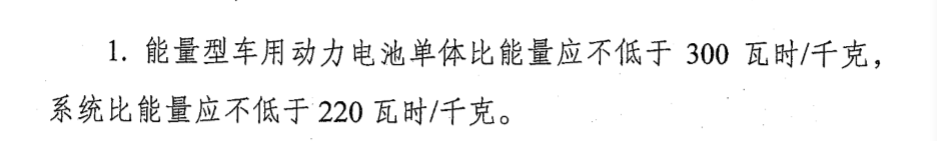

不过,对于《汽车产业投资管理规定(征求意见稿)》中,新建动力电池项目拟生产的产品,必须满足单体和系统能量密度要求分别不能低于300瓦时/公斤和220瓦时/公斤的要求(参考

《汽车投资新政:新造车企业靠边,让新建动力电池企业哭一会儿 》

),许多专家和企业都认为有 “拔苗助长” 之嫌。

《汽车产业投资管理规定(征求意见稿)》对新建动力电池项目的技术要求

一位动力电池生产商告诉《电动汽车观察家》,“现在,300瓦时/公斤的产品在实验室中是可以做出来的,但是能量产的产品还没有听说。第一,产品研发需要验证周期,否则就会有安全隐患;第二,在短期内,这个新政(上文提到的产业投资管理规定)对大量企业而言,可能会有点措手不及。”

另一位专家也表示,“强调高比能量隐藏着很大的安全风险,企业为了生存,为了拿到更多的订单,会拿出300瓦时/公斤的产品,但是这种电池进入市场没两年,没法获得技术储备,虽然性能能做到300瓦时/公斤,但是循环寿命和可靠性没有数据支撑,有很大风险,我认为这种补贴政策过快拉动能量密度,有点太快了。”

罗焕塔说,在国家做金融去杠杆等因素的作用下,动力电池行业的资本寒冬已经到来,数据(被淘汰企业的数量)也是血淋淋的。中国动力电池市场的大蛋糕,不是谁都能啃得动的。(完)