房产继承税费文献

工程造价税费

工程造价税费

工程造价税费

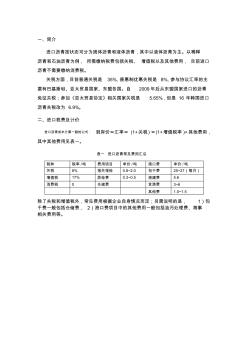

序号 项目名称 文件依据 收费标准 鄂价房服( 2006)273号 工程概算≤ 500万:0.50‰ 武价房字( 2003)17号 500-2000万:0.40‰ 2000-5000万:0.30‰ >5000万:0.20‰ 鄂价房服( 2006)273号 工程概算≤ 500万:1.20‰ 武价房字( 2007)6号 500-2000万:0.90‰ 2000-5000万:0.70‰ >5000万:0.50‰ 工程概算≤ 500万:0.36‰ 500-2000万:0.28‰ 2000-5000万:0.22‰ >5000万:0.16‰ 鄂价房地字( 2000)51号 工程造价≤ 200万:6‰ 武价房字( 2000)96号 200-1000万:4.50‰ 1000-3000万:3‰ 3000-5000万:1.50‰ 5000万-1亿元:0.30‰ >1亿元: 0.10 ‰ 工程造价< 500万

沥青税费及计价

沥青税费及计价

沥青税费及计价

一、简介 进口沥青按状态可分为固体沥青和液体沥青,其中以液体沥青为主。以稀释 沥青和石油沥青为例, 所需缴纳税费包括关税、 增值税以及其他费用, 目前进口 沥青不需要缴纳消费税。 关税方面,目前普通关税是 35%,普惠制优惠关税是 8%,参与协议汇率的主 要有巴基斯坦、亚太贸易国家、东盟各国。自 2009年后从东盟国家进口的沥青 免征关税;参加《亚太贸易协定》相关国家关税是 5.65%,但是 16 年韩国进口 沥青关税改为 6.9%。 二、进口税费及计价 进口沥青成本计算一般的公式: 到岸价×汇率× (1+关税 )×(1+增值税率 )+其他费用, 其中其他费用见表一。 表一 进口沥青常见费用汇总 税种 税率 /吨 费用项目 单价 /吨 港口费 单价 /吨 关税 8% 报关报检 0.8~2.0 包干费 25~27(每月) 增值税 17% 质检费 0.3~0.5 港建费 5.6 消费税 0