免责申明:

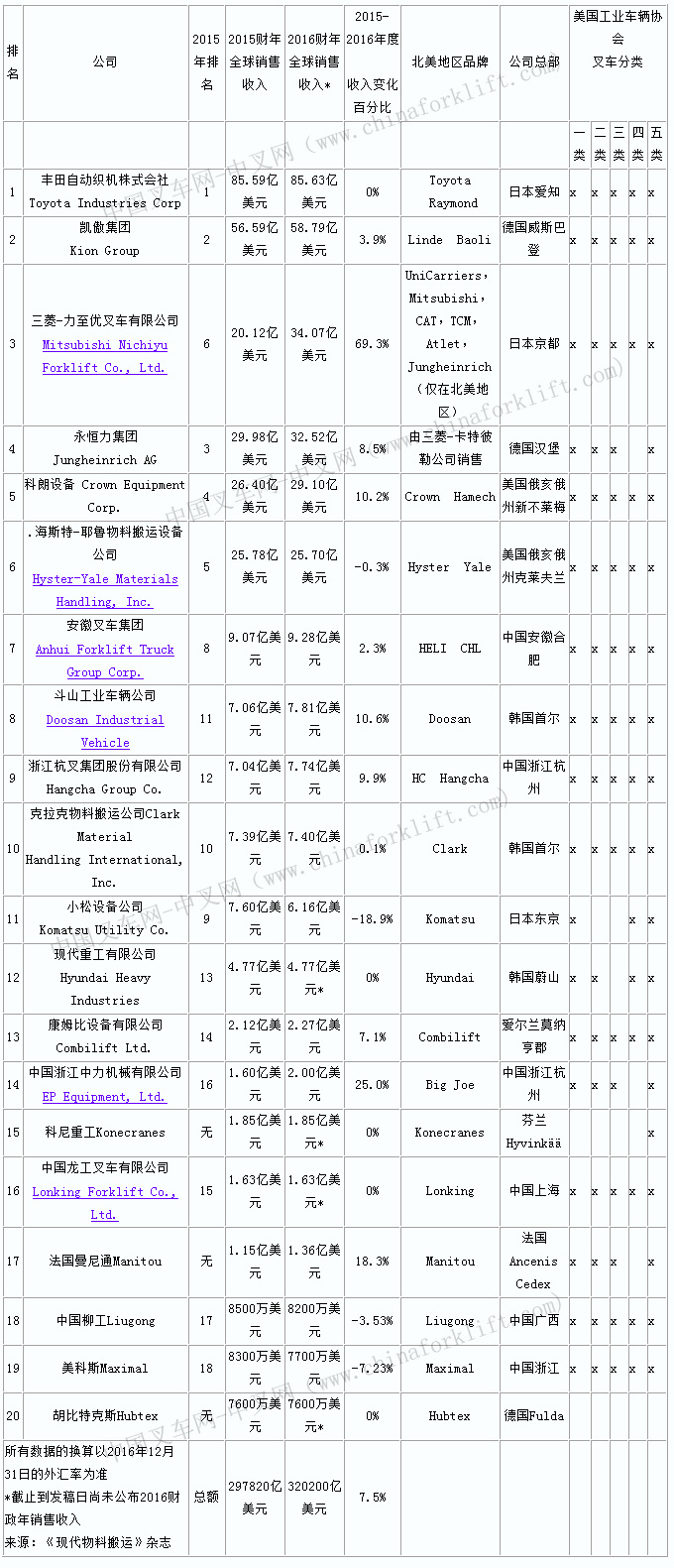

本排行榜是销售额(当年销售收入)排行榜,以各品牌制造商其机动工业车辆(不包括半电动堆高机和手动搬运车辆)在该年度之销售收入作为基准。并在自愿提供数据和自愿参与本年度排行榜作为前提。本排行榜并不作为叉车用户采购和使用产品之依据!因此,仅作参考。中国叉车网(www.chinaforklift.com)重要说明: 2016年中国机动工业车辆制造企业五类叉车销售量累计达到370,067台,与2015年同期相比销售量上升了12.95%,从该排行榜中我们可以看出,该杂志社把国内的合力、杭叉、中力、龙工四家企业列入排名,其中合力、杭叉两大叉车公司的排名都有不同程度的提升,合力由去年的第八名上升到第七名,杭叉由去年的第十二名上升到第九名,另外中力EP由去年的第十六名上升到第十四名,但MMH对中力EP的统计依据是设备销售收入达到2亿美元,MMH没有考虑到中力的设备中除美国工业车辆协会的叉车分类中的七类设备外还包括其它设备。 虽然该杂志社已注意到国内叉车制造企业的发展,但还是未能真实反映全球工业辆的排名,引用中国个别制造商数据有较大出入,经中叉网所获得的权威数据显示,中国柳工Liugong 2016年收入为5.5亿人民币(约合0.82亿美元),位列18名;美科斯Maximal 2016年收入为5.2亿人民币,(约合0.77亿美元),位列19名。其中,柳工叉车借助集团的营销网络,其叉车业务也实现了国际化的发展,为应对市场冲击柳工推出新产品,如:C系列叉车、锂电池叉车。 因本次排名中该杂志社首次增加了科尼Konecranes与曼尼通Manitou两家公司,虽江淮JAC 2016年收入为5.1亿人民币(合约0.75亿美元)较2015年还有所增长,但都已不在此次全球20强叉车供应商排名中。 中国进入全球20强的企业中,在国际上的影响力不断加强。2017上半年中国工业车辆销量达到242907台,比2016年同期增长34.22%,其中电动叉车2017上半年销售总量达到了91837台,比去年同期增长59.36%,电动叉车占工业车辆销量的37.81%,仓储叉车继续保持增长。主要以专注仓储物流搬运设备的宁波如意股份有限公司、浙江诺力机械有限公司在2016年的销售额都已超过0.7亿美元(不包括半电动堆高机和手动搬运车辆),这两家公司在未来都有可能冲击全球前20强。中国还有浙江吉鑫祥叉车制造有限公司、中联重科安徽工业车辆有限公司2016年的销售额都已接近0.7亿美元,这两家公司也会在不久的将来冲击全球前20强。 中国叉车网(www.chinaforklift.com)为叉车行业媒体,有必要让全球行业人士了解中国的工业车辆现状,因此本次排名做了一些必要的修改。 和往年一样,美国现代物料搬运杂志,因为种种原因,依然未能将瑞典卡尔玛和中国三一公司纳入排名。 以上说明,仅供行业人士参考! 以下正文由中国叉车网(www.chinaforklift.com)翻译自美国《MMH现代物料搬动》杂志,在译文中并未做任何修改。

导语:物料搬运设备行业内不断进行的收购、重组促使行业发展出现新常态,全球顶级叉车供应商的排名也因此发生巨大变化,排行走势与预判出现较大差距。

今年的全球20强叉车供应商排行榜名单十分之特殊,甚至可以说在美国《现代物料搬运》杂志(Modern Material Handling,MMH,以下简称《现代》杂志)70多年的历史中都是极罕见的。尽管榜上有名的各家企业名称依然是大家耳熟能详的,但从今年排行榜统计起始,《现代》所推出的两大排行榜的组成就发生了极大变化。丰田收购了系统集成商Bastian物料搬运系统集成方案公司(Bastian Solutions)以及荷兰范德兰德工业公司(Vanderlande Industries),凯傲集团则收购了德马泰克(Dematic)公司,而德马泰克在《现代》全球20强系统集成商排行榜上名列第三。 业内这种大型并购、重组已经构成了行业发展的新常态,打破了之前的格局。对此,美国工业车辆协会(ITA)现任主席、丰田物料搬运设备北美公司总裁兼首席执行官Brett Wood表示新格局代表了新机遇。“我更倾向于将这种态势看作是行业发展2.0加强版,”他说道,“过去的收购大多数都是同行内部的融合,例如叉车制造商就收购其他的叉车制造商,而汽车生产厂就收购其他的汽车生产厂。现在不同了。新格局下,我们看到不同行业领域之间开始出现收购。这是物料搬运设备行业内首次出现跨行业的企业融合。” Wood还说道,“加强版”也未必能准确地概括这种现象。这种跨行的并购是一种真正的融合,是科技与产品之间的融合,同时也是科技、产品与客户需求的融合,蕴含着“一站式”生产、销售、服务的理念。 “在不远的将来,客户在仓储运营过程中仅需要同一家供应商合作,就可以获得他们想要的一切,包括设备,包括系统,包括技术服务支持,”Wood说道,“这对于客户来讲是极好的消息,他们可以与一家或两家供应商维系紧密的合作关系,在不需要操心物料搬运方面的需求之后,客户得以集中所有精力来进行生产经营。” 与此同时,2016年的全球叉车行业可谓是卯足了劲向前发展,达到了一个新的发展小高峰。2016年全球叉车订单量达到1,182,000台,与2015年相比增长了7%,创造了新纪录。全球20强叉车供应商的表现更是直接地反映了这种强劲的发展势头,榜单上部分公司实现了两位数的业绩增长。 “我相信大家应该都没有料到这种态势,”Wood说道,“2016年全球顶级叉车供应商的表现着实超出了我们的预期。事实上,我们直到现在都觉得可能会出现增长放缓的局面,行业发展毕竟存在着周期性,但现况却与我们的预测大相径庭。”

·榜单十强详析 1.丰田自动织机株式会社(TICO)再次荣居榜首,销售收入达到了85.63亿美元。丰田对其物流领域进行了企业重组,集团因此重估了2015-2016财政年度的销售收入,去年榜单上所列明的83.46亿美元需要修正为85.59亿美元。亦因如此,丰田2016-2017财政年的销售收入与上一年度持平。 此次丰田物料搬运设备的净销售额达到了10015亿日元,下滑了3%,大部分原因要归结于外汇浮动的影响。不过,丰田在欧洲、日本及其他地区市场上的设备销售量有所提升。据丰田自动织机株式会社的一名发言人表示,全球的物料搬运设备市场整体上将保持继续增长的态势,尽管日本地区的设备销售量与前一个财政年相比不分上下,但欧洲、北美地区的设备销售量保持了增长,中国市场也已经从低迷状态恢复。另外,丰田发言人表示,通过收购Bastian物料搬运系统集成方案公司(Bastian Solutions)以及荷兰范德兰德工业公司(Vanderlande Industries),丰田对集团的物流业务进行了结构重组,旨在更进一步加强丰田在全球物料搬运设备及方案市场内的话语权。 2.榜单第二位仍是凯傲集团,销售收入达58.79亿美元,增长了4%。在2017年早起,凯傲集团在北美市场上推出了五款全新“林德”“宝骊”品牌的叉车产品。“我们发布新产品及相关技术服务方案已经达到了前所未有的高速、高效,”凯傲集团北美公司总裁兼首席执行官Vincent Halma说道。凯傲近期还宣布,计划扩充其北卡罗来纳的工厂,到2020年将容纳12000台叉车。该工厂在2015年的叉车数量为3000台。 3.三菱-力至优叉车有限公司上升三个位置,从去年的第六位来到了榜单第三。2017年1月,三菱-力至优叉车有限公司收购了去年榜单第七名UniCarriers公司,使其成为了三菱-力至优的全资子公司,也因此三菱-力至优提交的销售额并非最终数据,而是基于对2016财政年的修正。 4.三菱和UniCarriers公司的强强联合使得永恒力集团跌出了榜单前三,来到了第四位。但实际上,永恒力集团在2016年的发展态势极为强劲,其销售收入年增长率以美元计达到了8.5%,以欧元计则达到了12%。叉车订单量达到了109200台,增长了12.5%;设备生产量达到了106300台,增长了16.6%。另外,永恒力扩大了集团在全球的销售及服务网络,目前在36个国家里开设了网点。 “2016年,永恒力集团在各个领域的表现都可圈可点,所有的关键绩效点都有效把握,实现了高效增长,”永恒力董事长Hans-Georg Frey说道,“集团最主要的增长驱动是新车业务及物流系统事业部。我们的净销售额及来料订单量超过了30亿欧元的标杆,这在集团发展史上尚属首次。” 5.科朗设备公司2016年销售收益增长超过了10%,销售收入达到了30亿美元,排在榜单第五位。 6.海斯特-耶鲁物料搬运设备公司此次所统计的销售收益为25.7亿美元,与上一年度持平。公司发言人表示:“2016年,公司发展面临着大环境的考验。与2015年相比,设备的产出率较低,销售价格受到不利因素的影响,美元愈发强势,销售方面市场朝着较低价格的叉车产品转变,这些都对我们的销售收入产生了不少影响。” 2016年4月,海斯特-耶鲁以6100万美元的价格收购了博索尼公司,也从一方面抵消了海斯特-耶鲁叉车收入的下滑。博索尼是意大利知名的叉车属具制造商,产品品牌为博索尼·奥拉茂(Bolzoni Auramo)以及Meyer。截止到2015年9月30日之前的12个月,博索尼的销售收益为1.526亿美元,已整合到海斯特-耶鲁公司的账面。收购完成后,博索尼仍独立运营叉车属具业务,保有自己的管理团队及董事会成员。 7.中国安徽叉车集团以销售收益增长2.3%的成绩位居榜单第七。2016年,安徽叉车集团(叉车品牌为合力,“Heli”)推出了全新品牌——CHL,主要面向新兴市场。安徽叉车集团叉车销售量达到86625台,增长了16%。 8.斗山工业车辆公司实现了大幅增长,销售收益达到7.81亿美元,增长幅度逾10%,从榜单第十一位上升到了第八的位置。 9.中国浙江杭叉集团股份有限公司销售各种型号叉车82350台,销售量增长23%,总收入增长将近10%,从2015年榜单第十二位来到了第九位,再次迈入前十的行列。2016年,杭叉集团在中国上海证券交易所挂牌上市。杭叉发言人表示,有赖于中国政府的利好政策,像供给侧改革等措施,中国的制造行业正在快速回暖,国内需求潜力已被激发出来。 10.克拉克物料搬运公司2016年发展平稳,与上一年度销售额持平,保持了榜单第十的成绩。2016年是克拉克公司成立100周年。克拉克设备销售与市场营销事业部副总裁Scott Johnson表示,公司保持了稳定增长的态势,全球制造平台包括在中国、韩国、美国莱克星顿的制造厂,公司北美总部目前拥有六种叉车类型的制造能力。2017年,克拉克准备推出几款全新的叉车产品。

·各地区增长情况 全球工业车辆统计协会(WITS)对叉车销售量实行按季度及按月份的追踪、统计,且将全球市场分成六个贸易组来进行计算,分别为北美、巴西、日本、韩国、欧洲及中国。 根据WITS在2016年的统计结果来看,全球叉车订单量在2016年增长了7.5%,叉车装运量则上升了8.3%。这一数据与2015年的订单量及装运量持平,与2014年相比则增长了8%。 在WITS的统计数据中,我们可以看到: 在几个地区中,欧洲占据最大的市场份额——35%,也实现了最大的年度增长,增长率首次突破了两位数,达到13%。叉车订单量增长了47000台,装运量则增长了55000台,增长了15%。 美洲地区经过2015年的全面增长之后,2016年增长态势放缓,订单量达到281000台,目前占据了24%的市场份额。 对比于欧洲市场的强劲增长势头,亚洲地区目前占有全球叉车订单量及装运量的38%,比近些年来高达40%的占有量略有下滑。尽管总收益去年下跌了6%,但亚洲地区叉车订单量及装运量上涨了7%,依然是最大的市场区域。 叉车销售方面,第三类叉车(实心胎电力手动叉车/手动叉车)订单量增长14%,装运量增长16%,增长率约为其他类型叉车的两倍。第四、第五类叉车(内燃叉车)的订单量及装运量则分别增长了2%。

全球叉车市场

全球叉车市场 |

||||||

地区 |

订单量 |

装运量 |

||||

2015年 |

2016年 |

增长百分比 |

2015年 |

2016年 |

增长百分比 |

|

欧洲(53个国家及地区) |

372,321 |

420,909 |

12.7% |

359,096 |

413,590 |

15.2% |

美洲(55个国家及地区) |

277,542 |

281,044 |

1.3% |

259,907 |

263,646 |

1.4% |

亚洲(43个国家及地区) |

413,777 |

444,251 |

7.4% |

409,630 |

440,186 |

7.5% |

非洲(56个国家及地区) |

16,337 |

16,156 |

-1.1% |

16,950 |

16,285 |

-3.9% |

大洋洲(29个国家及地区) |

18,903 |

19,738 |

4.4% |

18,641 |

19,150 |

2.7% |

共计(236个国家及地区) |

1,099,880 |

1,182,098 |

7.5% |

1,064,224 |

1,152,857 |

8.3% |

数据来源:世界工业车辆统计协会(WITS) |

·电动叉车保持强劲势头 数十年来,电动叉车与内燃叉车间的销售比率并不平稳,各有领先与落后的局面。但最近几年里,电动叉车开始慢慢显示出其强劲势头,渐渐占据市场主导,业内专家也表示电动叉车销售额在不断增长,不再可能出现低于内燃叉车的情况。2015年,电动叉车销售额增长了8%;2016年,电动叉车销售额则增长了11%。2015年,内燃叉车销售额下跌了10%,2016年则出现些许回升,销售额增长了2%。全球范围来看,电动叉车目前占了总销售量的62%,比2015年60%的占有率又有增长。 在北美洲地区,电动叉车2015年在这一地区的占有率为63%,本身就已经是新的记录,而来到2016年电动叉车的占有率则达到了65.5%。北美电动叉车销售额增长了6%,内燃叉车销售额则下跌了5%。内燃叉车销售额的下跌大部分集中在第四类叉车——室内空心胎叉车设备,下跌了11%,第五类叉车产品销售额与上年持平。 相比第一、第四及第五类较大型的平衡重叉车设备而言,第二、第三类小型室内仓储用电动叉车设备的销售量增长也更为明显。“我认为这体现了非常重要的发展趋势导向,”美国工业车辆协会(ITA)现任主席、丰田物料搬运设备北美公司总裁兼首席执行官Brett Wood说道,“从全球市场来看,第二、第三类仓储叉车之前占了42%的市场份额,如今则达到了45%的份额。在过去几年里,我发现基本上是每年都会有1%的变化。如果我们说的是100万台叉车,那基数很大,单单说3%的变化,就跟秒针走了一步一样,似乎不引人注目。细想想,这种一步步的变化十分惊人。” Wood预测,电动仓储叉车设备将会保持持续增长的态势。不过,由于电子商务及可持续发展利好政策的刺激,欧洲及北美地区市场将会更侧重发展电动设备,而新兴市场上还是会更加倚重内燃叉车及平衡重叉车。 Wood还指出,一方面电动叉车和内燃叉车在不断争抢市场份额,另一方面,可替代能源——例如锂离子电池及燃料电池也实现了长足的进步。“几年前我并不看好燃料电池设备,但我发现燃料电池叉车设备开始展现出更多的吸引力了,”他说道,“现在有必要注意一下这些可替代能源所潜存的发展机遇。”·榜单后十位详析 截至发稿日,排在榜单后十位的几家公司无法提供准确的销售收益额,《现代物料搬运》杂志沿用了2015年的数据,这些公司包括排在第12位的现代重工有限公司、第15位的科尼重工、第16位的中国龙工叉车有限公司、第18位的胡比特克斯(Hubtex)及第19位的Paletrans公司。 排在第11位的小松设备公司2016年的总收入下跌了将近19%,下滑两个位置,跌出了前十。而来自爱尔兰的康姆比设备有限公司则上升一个位置,来到了第13位。康姆比主要制造四支点叉车、侧移式叉车及跨腿装载机,2016年公司销售量位4350台,增长7%,总收入则比前一年增长了11.5%。2016年,康姆比还推出了全新的万向叉车、站驾式前移式叉车产品。 榜单中增长势头最为强劲的企业当属排在第14位的中国浙江中力机械有限公司。中力2015年叉车销售量达到32000台,销售量增长了33%,总收益2亿美元,提升了25%之多。 法国企业曼尼通公司则成为今年的榜单新秀。2016年,公司生产5566台叉车产品,比2015年增长了10%。工业车辆销售额总值1.36亿美元,年增长18%。曼尼通计划将向北美地区市场推出14款工业叉车设备。曼尼通美洲公司在美国开设了三家制造厂,将在2017到2018年推出这些新车型。 榜单最后是印度Godrej & Boyce制造公司,2016年该公司销售3088台叉车设备,与前一年相比增长了将近22%。Godrej & Boyce制造公司发言人表示,公司的物料搬运设备事业部销售额增长了7%,而公司总收益额则增长了13%。“印度的国内生产总值去年增长了7.2%,几大市场领域像汽车制造、零售业都实现了增长,”他补充道。

·排名依据 符合《现代》杂志每年20强排名资格的公司必须制造、销售美国工业车辆协会所列出的七种车辆类别中的一种(至少为一种),主要包括电动叉车、窄通道电动叉车、电动/手动叉车、实心胎内燃叉车、空心胎内燃叉车、电动内燃牵引车及全地形越野叉车。 排名依照每家公司最近财政年度内机动工业车辆方面的收入。所有数据的换算以2016年12月31日的外汇率为准。

·美国工业车辆协会的叉车分类 美国工业车辆协会分别按照发动机类型、适用操作环境、操作姿势及设备性能等方面,将叉车分为七大类,其中包括:·第一类:电动叉车,配置气动轮胎或减震轮胎;·第二类:窄通道电动叉车,配置实心轮胎;·第三类:电力手动叉车/手动叉车,配置实心轮胎;·第四类:内燃坐驾式叉车,配置减震轮胎,适用于硬质路面、室内操作;·第五类:内燃坐驾式叉车,配置气动轮胎,适用于不平地表、室外操作;·第六类:电动或内燃驱动站驾式叉车,可拖曳至少1000磅的物料,不用于物料提升;·第七类:一般只配置柴油发动机、气动轮胎,适用于全地形室外操作。 鉴于物料搬运的应用过程中,主要用到第一类到第五类,也主要是在室内进行操作,因此《现代》杂志在供应商排行榜表格中只规定了前五类叉车设备。

2016年全球20强叉车供应商排行榜(MMH排名)

2016年全球20强叉车供应商排行榜(中国叉车网修正后排名)