第一部分钢材

一、价格回顾

本周钢价小幅度上涨,年关将近,各地冬储意愿加强,螺纹现货价格触底反弹。从螺纹来看,各地螺纹价格呈现涨势,截止周五,上海、济南、天津三级螺纹价格分别上涨30、0、70元,螺纹1805、1810合约分别上涨65、95元。从热卷来看,各地热卷现货价格试探上涨,其中上海、济南、天津热卷现货价格分别上涨50、30、70元,热卷1805、1810合约分别上涨104、108元。钢坯方面,截止周五唐山钢坯价格累积上涨40元。

二、库存状况

本周钢材社会库存继续累积,其中35个城市螺纹库存上升32万吨至458万吨;热卷社会库存为179万吨,较上周上涨2万吨。从库存数据来看,钢厂库存开始消化,库存或转为主动补库节奏。

三、基差分析

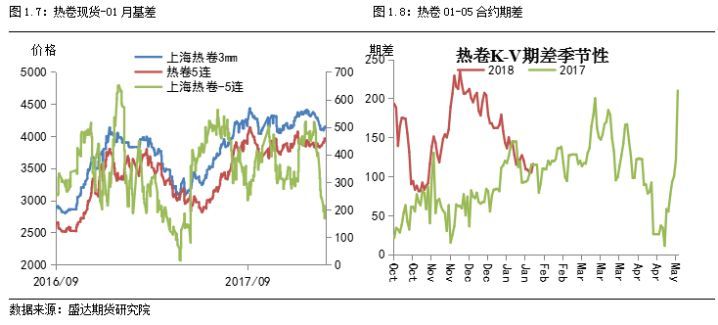

本周螺纹期货表现仍比现货价格强势,基差继续走弱,本周05合约基差为-48,较上周下跌13点。从期差来看,螺纹05-10期差继续走弱,本周期差为165,较上周下降30点。

本周热卷期价强于现货价格,基差走弱,本周05合约基差为187,较上周下降54元。从期差来看,热卷05-10期差继续走弱,本周05-10期差为116,较上周下降4点。

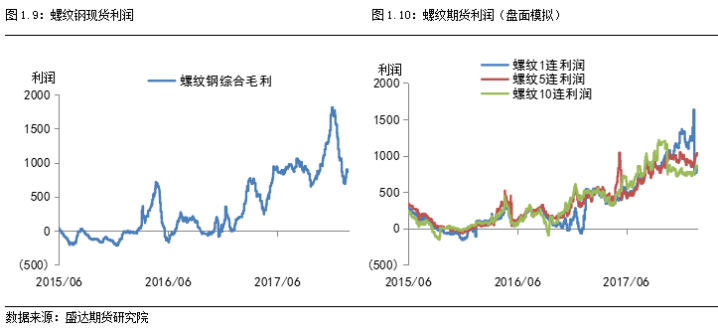

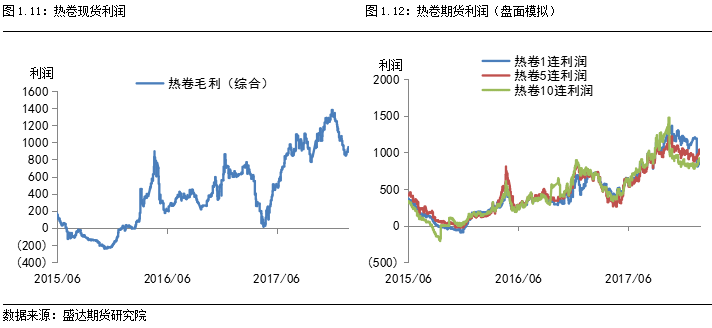

四、利润情况

成材价格开始恢复,钢厂利润重新走强。综合现货和滞后10天的原料成本,螺纹综合毛利本周为890元,较上周上升59元左右;热卷综合毛利为944元,较上周上升81元。综合测算螺线、热卷、中厚板、冷轧的加权吨钢毛利为1008元,较上周上升69元。

从期货来看,成材表现强于炉料,钢厂盘面利润开始止跌回升。本周螺纹5、10月合约盘面利润为1027、853元,周同比分别上升45、50元。本周热卷5、10月合约盘面利润分别为1040、908元,周同比分别上升78、61元。年关将近,钢材市场冬储意愿加强,钢厂库存开始消化,钢厂挺价意识加强,钢厂利润有望持稳。

五、开工率

本周高炉开工率数据为64.09%,较上周持平,预期钢厂开工率低位运行。本周盈利钢厂比例数据为85.28%,较上周持平。目前环保限产对钢材供给的影响边际趋弱,预期1-3月份钢材供给逐渐恢复。

六、总结

本周钢价企稳回升,螺纹现货价格终结长达一个月跌势,在期价强势带领下迎来短期上涨。基本面方面,本周钢材库存继续大幅累积,但钢厂库存开始明显下降,证明市场冬储意愿加强;近期南北方雨雪天气继续影响终端需求,但临近年关贸易商囤货意愿加强,钢厂还未大规模落实冬储政策,钢厂挺价意愿加强。短期来看,随着建材价格持续下跌,市场心态得到缓解,年关将近市场冬储意愿加强。限产政策仍保证供给平稳,钢厂开工率维持低位,虽然库存仍在累积,但整体供给压力并不大,钢厂库存开始消化,预期钢价震荡偏强运行。期钢价格提前反应冬储需求,目前期价升水现货价格,建议在螺纹05合约上逢回调买入。

第二部分 铁矿石

一、价格回顾

本周铁矿石震荡偏弱运行,钢厂进一步补库动力有所减弱,预期矿价维持震荡运行。截止本周末,铁矿石1805报521.5元/吨,较上周下跌16元;本周五,日照港澳61.5%pb粉矿价格为589元/吨,较上周下跌3元。

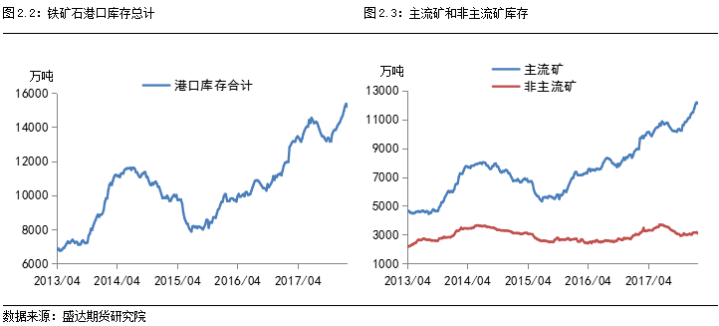

二、库存状况

本周港口铁矿石库存数据为15182.2万吨,较上周下降179万吨,库存出现高位回落。其中主流矿库存下降71.7万吨,非主流矿库存下降107万吨。

上周北方港口到港量数据继续回升,至1065万吨,周同比下降46万吨;上周澳大利亚发货量继续下滑,至1342万吨,较上周下降48万吨。

三、基差分析

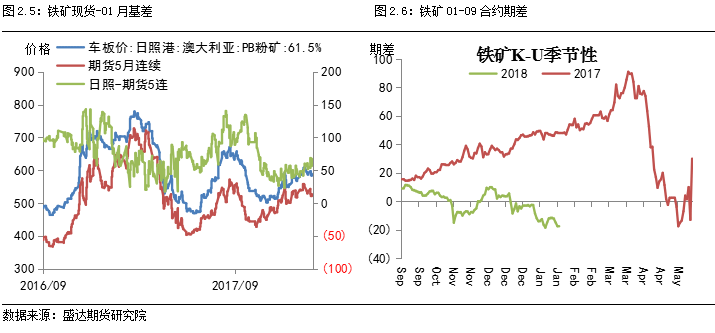

本周铁矿石期现价格弱势调整,本周基差为63,周同比下降5点。从期差来看,铁矿石05合约受复产预期表现偏强,05-10价差继续走弱,本周05-10期差为-17.5,较上周下降6点。

四、总结与展望

本周铁矿石价格出现高位回落,但整体跌幅较小,反应目前钢厂持续补库动力开始减弱。基本面方面,本周铁矿石库存数据开始下滑,但整体库存仍处于高位,但其中块矿资源有所增加,整体供给压力并不突出。外矿发货量逐渐开始回落,这主要受季节性影响较大,同比往年水平仍处于高位。短期来看,钢厂原料库存仍然处于偏低水平,但环保限产仍持续影响炉料需求,所以目前库存水平并不低,矿价持续上涨动力减弱,但未来钢厂复产逻辑仍会支持矿价,预期矿价维持高位震荡表现。

第三部分 焦煤

一、 价格回顾

截止本周五收盘,焦煤主力合约1805报收1287.5元/吨,上周报收1319元/吨,较上周涨31.5元;京唐港主焦煤(山西产)库提价1700元/吨,较上周持平。连云港主焦煤平仓价1800元/吨,较上周持平。山西吕梁产主焦煤报价1560元/吨,较上周持平。焦煤现货稳,期价低位震荡。

二、 库存状况

本周Mysteel统计全国100家独立焦企样本:炼焦煤总库存887.55,增27.95,平均可用天数17.57天,增0.22天。焦化利润良好,焦化厂持续补库存,目前整体库存适中,继续补库意愿有所下降。

本周Mysteel统计全国110家钢厂样本:炼焦煤库存816.32,增16.53,平均可用天数16.26天,增0.33天;钢厂焦煤库存整体偏高。

三、利润情况

近期外煤涨价幅度较大,对于国内焦煤现货价格也起到了提振作用。

四、总结与展望

焦炭价格连续提涨,焦化利润扩大,对焦煤价格形成一定的支撑,且焦化厂焦煤库存目前恢复到了一个合理水平,在利润扩大的情况下有补库需求。但受到焦化厂环保限产等因素影响,焦煤需求难以大幅提升。 且钢厂库存高位, 环保限产下对焦煤需求一般。临近年末,煤矿重视安全生产, 煤价有支撑。焦煤价格预期围绕1300震荡。

第四部分 焦炭

一、价格回顾

截止本周五收盘,焦炭主力合约1805报收2063.5元/吨,上周报收1987元/吨,较上周涨76.5元;天津港焦炭(山西产)平仓价2050元/吨,较上周跌130。连云港焦炭报价2100元/吨,较上周跌100。山西临汾产焦炭报价2000元/吨,较上周跌50。焦炭现货开启近期的第四轮下跌,但是复产预期强烈,预计调整空间有限。

二、 库存状况

上周 Mysteel统计全国 110家钢厂样本:焦炭库存462.88,增16.79万吨,平均可用天数 13.67天, 较上周增0.5。钢厂近期阶段性补库基本结束,但是区域有所不同,大规模补库节点尚未到来。

本周Mysteel统计全国100家独立焦企样本:产能利用率79.16%,上升1.52%;焦炭库存77.62,增0.35。随着焦化利润好转,部分企业还是复产,产能利用率继续回升。

焦炭原料随着补库的持续进行已经到适当位置,阶段性补库已经结束,焦化厂利润良好,开工率稳步上升,短期现货承压,中期复查预期良好,现货回调后仍有上涨空间。

三、 利润情况

按照模型计算,上周山西地区炼焦利润继续回落,目前盈利280元/吨左右;河北地区焦化整体盈利320元/吨。焦炭整体库存偏大,焦企开工率较好,预计利润有进一步下滑的空间。

四、开工率

上周全国 100 家独立焦企样本开工率继续大幅回升。主要是由于目前部分焦化厂盈利好转,主动复产引起。

五、总结与展望

供应端,焦炭连续提涨后焦化厂盈利幅度扩大,随着盈利好转本周开工率有所上升。 冬季雾霾天气增多, 预计近期开工率仍会回升。贸易商投机性需求仍在, 焦化库存持续下滑,处于历史低位状态,焦炭货源紧张, 焦企对后市信心较足。钢厂库存也呈现下降趋势, 后市采购需求可能上升。 焦炭预计在2000一线震荡。

法律声明

本报告版权归本公司所有,为非公开资料,仅供本公司的客户使用。未经本公司书面授权,任何人不得以任何形式传送、发布、复制本报告。本公司保留对任何侵权行为和有悖报告原意的引用行为进行追究的权利。未经授权的转载,本公司不承担任何转载责任。

来源:盛达期货研究院

(Shengda Futures Co., Ltd)