房屋租售比计算方法文献

砼配合比计算方法

砼配合比计算方法

砼配合比计算方法

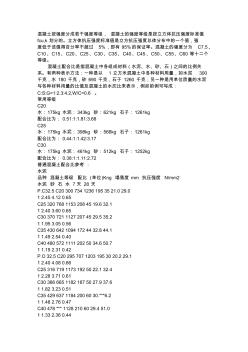

混凝土按强度分成若干强度等级, 混凝土的强度等级是按立方体抗压强度标准值 fcu,k 划分的。立方体抗压强度标准值是立方抗压强度总体分布中的一个值,强 度低于该值得百分率不超过 5%,即有 95%的保证率。混凝土的强度分为 C7.5、 C10、C15、C20、C25、C30、C35、C40、C45、C50、C55、C60 等十二个 等级。 混凝土配合比是指混凝土中各组成材料(水泥、水、砂、石)之间的比例关 系。有两种表示方法:一种是以 1 立方米混凝土中各种材料用量,如水泥 300 千克,水 180 千克,砂 690 千克,石子 1260 千克;另一种是用单位质量的水泥 与各种材料用量的比值及混凝土的水灰比来表示,例如前例可写成: C:S:G=1:2.3:4.2,W/C=0.6 。 常用等级 C20 水:175kg 水泥: 343kg 砂:621kg 石子: 1261kg 配合比为:

房屋面积计算方法

房屋面积计算方法

房屋面积计算方法

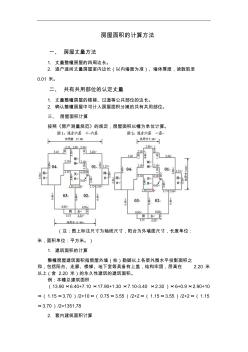

房屋面积的计算方法 一、 房屋丈量方法 1. 丈量整幢房屋的四周边长。 2. 逐户逐间丈量房屋室内边长(以内墙面为准)、墙体厚度,读数取至 0.01 米。 二、 共有共用部位的认定丈量 1. 丈量整幢房屋的楼梯、过道等公共部位的边长。 2. 确认整幢房屋中可计入房屋面积分摊的共有共用部位。 三、 房屋面积计算 按照《房产测量规范》的规定,房屋面积以幢为单位计算。 (注:图上标注尺寸为轴线尺寸,阳台为外墙面尺寸,长度单位: 米,面积单位:平方米。) 1. 建筑面积的计算 整幢房屋建筑面积指房屋外墙(柱)勒脚以上各层外围水平投影面积之 和,包括阳台、走廊、楼梯、地下室等具备有上盖,结构牢固,层高在 2.20 米 以上(含 2.20 米)的永久性建筑的建筑面积。 例:本幢总建筑面积 (13.90×6.40+7.10 ×17.90+1.30 ×7.10-3.40 ×2.30)×6+0.9×2.90