税收强制执行措施实施程序文献

民间借贷强制执行申请书范文【优质推荐】

民间借贷强制执行申请书范文【优质推荐】

民间借贷强制执行申请书范文【优质推荐】

本文极具参考价值,如若有用请打赏支持我们!不胜感激! 民间借贷强制执行申请书范文【优质推荐】 在我国民间借贷的现象普遍存在,很多人在继续资金的情况下,由于便捷灵活等特 点的民间借贷往往是其选择。但是,民间借贷也存在很多问题,有的时候可能借贷 人拒绝偿还借款。遇到这种情况,可以向法院起诉,若借贷人仍拒绝偿还贷款,那 么可以申请法院强制执行以保护自己的权益。接下来小编为大家介绍民间借贷强制 执行申请书范文。 一、概念介绍 1、民间借贷,是指公民之间、公民与法人之间、公民与其它组织之间借贷。只要双 方当事人意思表示真实即可认定有效,因借贷产生的抵押相应有效,但利率不得超 过人民银行规定的相关利率。民间借贷是一种直接融资渠道,银行借贷则是一种间 接融资渠道。民间借贷是民间资本的一种投资渠道,是民间金融的一种形式。自 03 年以来,国家逐步放开了民间小额信贷的限制,并制定了一系列扶持政策,民间信 贷

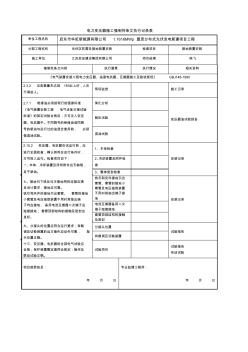

电力工程强制执行记录表.

电力工程强制执行记录表.

电力工程强制执行记录表.

电力变压器施工强制性条文执行记录表 单位工程名称 启东市华虹新能源有限公司 1.1616MWp 屋顶分布式光伏发电新建项目工程 分部工程名称 光伏区防雷及接地装置安装 检查项目 接地装置安装 施工单位 江苏启安建设集团有限公司 项目经理 陈飞 强制性条文内容 执行要素 执行情况 相关资料 《电气装置安装工程电力变压器、油浸电抗器、互感器施工及验收规范》 GBJ148-1990 2.3.2 当含氧量未达到 18%以上时,人员 不得进入。 现场监控 施工记录 2.7.1 绝缘油必须按现行的国家标准 《电气装置安装工程 电气设备交接试验 标准》的规定试验合格后,方可注入变压 器、电抗器中。不同牌号的绝缘油或同牌 号的新油与运行过的油混合使用前, 必须 做混油试验。 简化分析 变压器油试验报告耐压试验 混油试验 2.10.2 变压器、电抗器在试运行前,应 进行全面检查,确认其符合运行条件时,