2008年个税的免征额,从1600元调到了2000元,现在是3500元,税收制度的改革过程当中,国家出台的一系列的政策都是围绕着减负来进行的。但是与此同时,中国也听到另外一种不同的声音。《福布斯》杂志说,中国的税负水平排在世界第二位。中国的税负到底是重还是不重,这实际上就引出了理论上常说的两个概念:一个叫法定税负,就是一个国家的税收制度的规定,是怎样的税收水平;另外一个叫实征税负,就是凭借政府的征收能力真正能够征收到的税收。

《福布斯》杂志所以带给中国的结论是不一样的,它实际上依据的是前一种标准――法定税负水平。另外一种的实征税负,也是国际通用的,是国际货币基金组织用来比较各国的税负差异的。这种指标就是一个国家政府实际征税的额度占它当年GDP的比重。比如说2007年中国总共收的税收额度加总求和是49449亿,而当年GDP总额是24.9万亿,实征税负水平只不过20%上下,处于世界上中等偏低的水平。

综合个人所得税是个税改革方向

现在个税免征额已经提升到3500元,有些朋友问,有没有可能个税的起征点提高到4000元、5000元,或者更高一些?是否有可能中国这样的一个减除额,还能进一步提升?现在的个税免征额是一刀切的,但是收入相同的两个人,他的家庭负担可能会不同。比如说工资收入比你高,一个月一万,你只有五千块钱工资收入,但是你同时却有一万块钱的利息所得。当分类去计征的时候,是很难先进行收入的比较,然后课征不同的税收的。

那么怎么才能做到公平呢?

最公平的办法,是以人为单位,把所有的收入加总之后再确定征税的额度。那是什么所得税呢?那叫做综合个人所得税。这是个人所得税改革的方向。当个人所得税制按综合计征办法来征收的时候,诸如负担人口、住房贷款的利息支出、医疗费用的高低、偶然发生的某些意外损失等等问题,都可以进入到扣除的领域了,而不是简单的只扣除那3500块钱,这应该作为中国个人所得税改进的一个方向。

以美国为例,美国的个人所得税有一项很具体的免税规定,就是如果你个人花钱的目的是为了去赚钱,那这些所花的钱是可以用来抵税的。当老师的买了服装可以用来抵税,因为老师需要在很多人面前去讲课,一套好的西装是他工作的需要。在这样一些原则指导下,为赚钱而花的钱可以从个人收入中间抵扣掉,不用交税。这些都体现了西方的个人所得税取之于民、用之于民这个理念。

物业税将作为财产税开征的先导

国家以后可能开征收物业税。物业税的本名叫房地产税,一旦涉及到房地产的税收的时候,在归类上是把它放到财产税的系列当中去的,也就是说,课征物业税的同时,实际上就等于课征了财产税。那么如何来看待财产税?在当前中国的税收制度体系当中,还没有严格意义上的财产税存在,没有财产税意味着什么?那意味着政府缺乏对贫富差距进行调节的手段。

在收入这样的一个环节,有个人所得税去调节;在消费这个环节,有增值税、消费税、营业税去调节;但是一旦到了财产环节,几乎没有任何的税种可以去调节。所以从构建和谐社会、拉近贫富差距这个角度来说,太需要开征财产税了。物业税是作为财产税的先导,应该是在不久的将来会开征的一个税种。现在都是说房价太高,很多地方政府把房地产很快地发展起来,价格也就很快地涨起来。为什么呢?

这跟目前的税制很有关系。现在一次就把几十年的税钱收了,而国外的物业税是通过细水长流、每年每年地收,可以减少买房子的成本。如果地税或者是物业税是一年一年收的话,这个税就可以平摊下去,而现在等于一次性把七十年的税全收了,所以也就造成中国现在房价非常高。如果现在加快物业税改革,我觉得是把这个目前房地产的问题扭转过来一个非常重要的部分。当政府在某一个税种上加大税负的时候,势必会在其他税种上采取相应地减少措施,且总的净效是减而不是增,可以对此不必有太多的担心。

纳税人如何积极应对“营改增”

纳税人如何积极应对“营改增”

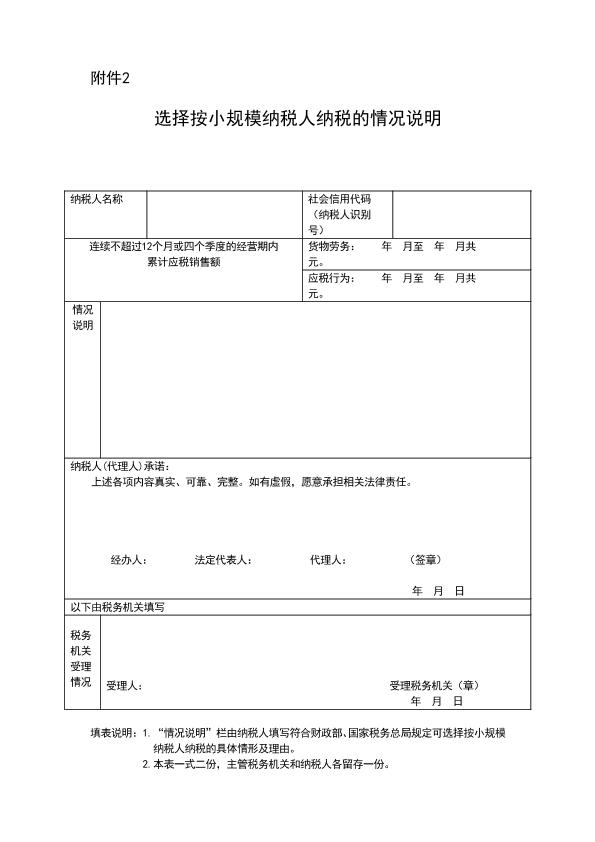

选择按小规模纳税人纳税的情况说明

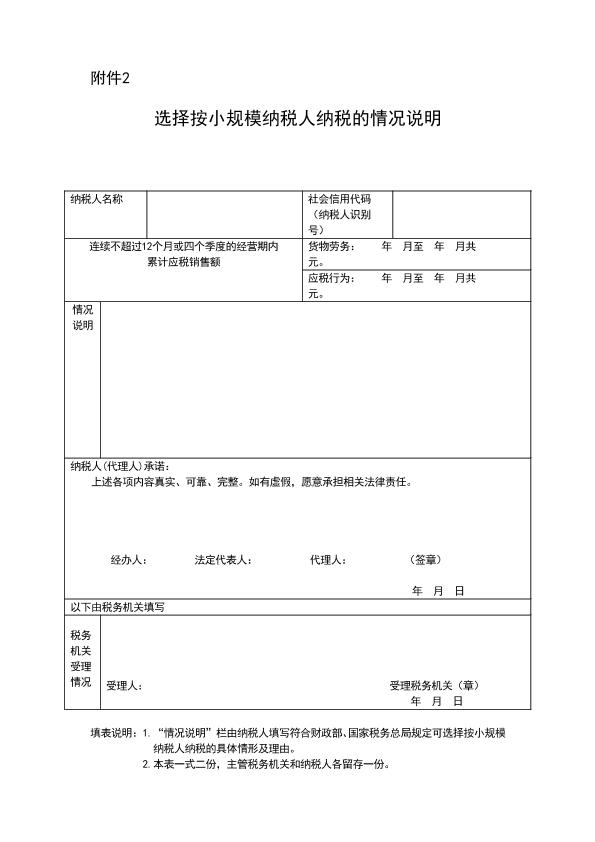

选择按小规模纳税人纳税的情况说明